Kiều hối là gì?

Định nghĩa

Kiều hối là lượng ngoại tệ hoặc tài sản có giá trị được người Việt Nam đang sinh sống, làm việc, học tập tại nước ngoài gửi về cho thân nhân trong nước. Đây có thể là tiền mặt, chuyển khoản, hoặc các hình thức tài sản tài chính khác. Theo quy định, những loại tài sản được công nhận là kiều hối bao gồm:

- Ngoại tệ (tiền mặt hoặc chuyển khoản)

- Giấy tờ có giá trị bằng ngoại tệ (như séc, hối phiếu, trái phiếu quốc tế…)

- Vàng theo tiêu chuẩn quốc tế

Kiều hối có vai trò rất quan trọng đối với nền kinh tế

Kiều hối tiếng Anh là gì?

Kiều hối trong tiếng Anh được gọi là Remittance.

Tiền kiều hối là gì?

Tiền kiều hối là khoản tiền do người lao động, du học sinh, hoặc người định cư ở nước ngoài gửi về cho gia đình, người thân tại quê nhà thông qua các kênh chuyển tiền chính thức hoặc phi chính thức. Đây là một hình thức chuyển giao tài chính cá nhân xuyên biên giới và đóng vai trò quan trọng trong việc hỗ trợ sinh kế cho nhiều hộ gia đình.

Đối với các quốc gia đang phát triển, tiền kiều hối còn là nguồn thu ngoại tệ đáng kể, góp phần thúc đẩy tiêu dùng, giảm nghèo và ổn định kinh tế vĩ mô.

Vai trò của kiều hối

Góp phần ổn định kinh tế quốc gia

- Cân bằng cán cân thương mại: Kiều hối là nguồn ngoại tệ bổ sung giúp bù đắp phần thâm hụt trong cán cân thương mại, đặc biệt khi nhập khẩu vượt quá xuất khẩu.

- Tăng dự trữ ngoại hối: Dòng kiều hối ổn định giúp nâng cao dự trữ ngoại hối quốc gia, từ đó củng cố niềm tin vào nền tài chính và hỗ trợ điều hành chính sách tiền tệ, tỷ giá.

- Giảm phụ thuộc vào vốn bên ngoài: Thay vì dựa vào vốn vay hoặc đầu tư nước ngoài, kiều hối đóng vai trò như một nguồn tài chính độc lập, giúp nền kinh tế giảm áp lực vay mượn và nâng cao tính tự chủ.

Tác động tích cực đến xã hội

- Cải thiện chất lượng cuộc sống: Nhiều hộ gia đình sử dụng kiều hối để chi tiêu cho sinh hoạt, y tế, giáo dục, từ đó nâng cao mức sống và ổn định đời sống.

- Giảm nghèo hiệu quả: Tại nhiều vùng nông thôn và khu vực thu nhập thấp, kiều hối trở thành cứu cánh giúp người dân thoát nghèo, mở rộng cơ hội tiếp cận dịch vụ cơ bản.

Thúc đẩy đầu tư nhỏ lẻ trong cộng đồng

- Hỗ trợ khởi nghiệp và doanh nghiệp nhỏ: Không ít người nhận kiều hối đã dùng nguồn tiền này để khởi nghiệp, mở cửa hàng hoặc đầu tư vào doanh nghiệp gia đình, qua đó tạo việc làm cho người địa phương.

- Tham gia thị trường tài sản: Một phần kiều hối được đổ vào lĩnh vực bất động sản và chứng khoán, góp phần tăng tính thanh khoản và thúc đẩy sự phát triển của các thị trường này.

Kiều hối đóng vai trò rất lớn trong việc ổn định nền kinh tế vĩ mô

Cách chuyển & nhận kiều hối tại Việt Nam

Cá nhân mang tiền mặt vào Việt Nam

Theo quy định tại Điều 2 Thông tư 15/2011/TT-NHNN, mức ngoại tệ tiền mặt, đồng Việt Nam tiền mặt phải khai báo Hải quan cửa khẩu khi xuất cảnh, nhập cảnh:

1. Cá nhân khi xuất cảnh, nhập cảnh qua các cửa khẩu quốc tế của Việt Nam bằng hộ chiếu mang theo ngoại tệ tiền mặt, đồng Việt Nam tiền mặt trên mức quy định dưới đây phải khai báo Hải quan cửa khẩu:

- a) 5.000 USD (Năm nghìn Đôla Mỹ) hoặc các loại ngoại tệ khác có giá trị tương đương;

- b) 15.000.000 VNĐ (Mười lăm triệu đồng Việt Nam).

2. Trường hợp cá nhân nhập cảnh mang theo ngoại tệ tiền mặt bằng hoặc thấp hơn mức 5.000 USD hoặc các loại ngoại tệ khác có giá trị tương đương và có nhu cầu gửi số ngoại tệ tiền mặt này vào tài khoản thanh toán bằng ngoại tệ của cá nhân mở tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài được phép hoạt động ngoại hối (sau đây gọi chung là tổ chức tín dụng được phép), cũng phải khai báo Hải quan cửa khẩu. Tờ khai nhập cảnh - xuất cảnh có xác nhận của Hải quan cửa khẩu về số ngoại tệ tiền mặt mang vào là cơ sở để tổ chức tín dụng được phép cho gửi ngoại tệ tiền mặt vào tài khoản thanh toán.

3. Mức ngoại tệ tiền mặt và đồng Việt Nam tiền mặt quy định phải khai báo Hải quan cửa khẩu quy định tại Khoản 1 Điều này không áp dụng đối với những cá nhân mang theo các loại phương tiện thanh toán, giấy tờ có giá bằng ngoại tệ hoặc bằng đồng Việt Nam như séc du lịch, thẻ ngân hàng, sổ tiết kiệm, các loại chứng khoán và các loại giấy tờ có giá khác.

Qua ngân hàng & tổ chức tín dụng

Ngân hàng từ lâu đã là kênh nhận kiều hối phổ biến nhất tại Việt Nam nhờ tính an toàn cao, quy trình chuyên nghiệp và mạng lưới giao dịch rộng khắp toàn quốc. Trong đó, một trong những hình thức chuyển tiền quốc tế hiệu quả và được sử dụng rộng rãi nhất hiện nay là thông qua hệ thống SWIFT.

SWIFT là một mạng lưới toàn cầu kết nối hầu hết các ngân hàng trên thế giới, cho phép họ thực hiện các giao dịch tài chính và trao đổi thông tin thông qua hệ thống điện tín được tiêu chuẩn hóa. Đây là nền tảng an toàn và hiệu quả cho việc chuyển tiền quốc tế giữa các ngân hàng.

Lấy ví dụ khi chuyển kiều hối qua ngân hàng Vietcombank, người gửi tiền ngoài Việt Nam cần cung cấp các thông tin sau:

- Ngân hàng thụ hưởng: JSC BANK FOR FOREIGN TRADE OF VIETNAM (Vietcombank)

- Địa chỉ: 198 Trần Quang Khải, Hà Nội

- Mã SWIFT: BFTVVNVX

- Thông tin người nhận (tên, số tài khoản đối với khách có tài khoản tại Vietcombank; hoặc thông tin cá nhân với người không có tài khoản)

Thời gian xử lý: Từ khoảng 30 phút (tùy loại tiền tệ và cut‑off time tại ngân hàng gửi).

Hình thức nhận tiền:

- Nếu người nhận có tài khoản Vietcombank: tiền được chuyển thẳng vào tài khoản.

- Nếu không có tài khoản: nhận tại quầy giao dịch bằng CMND/CCCD/Hộ chiếu. Có thể rút tại ATM hoặc qua dịch vụ ngân hàng điện tử 24/7

Ngoài SWIFT, Vietcombank hợp tác với nhiều công ty chuyển tiền uy tín toàn cầu như:

- MoneyGram: nhận tiền mặt hoặc tài khoản; thời gian từ 10-15 phút; miễn phí phí nhận tại chi nhánh Vietcombank.

- VCBR (Công ty Kiều hối Vietcombank): nhận tiền vào tài khoản Vietcombank hoặc bất kỳ ngân hàng nội địa nào; dịch vụ nhận tại nhà tại gần 52 tỉnh thành.

- Các kênh khác: RIA, Uniteller, TN‑Monex, Xoom, BP Remit - người gửi dùng dịch vụ tại nước ngoài, người nhận nhận tiền dựa vào mã giao dịch tại chi nhánh Vietcombank.

>> Xem thêm: Cách chuyển tiền từ nước ngoài về Việt Nam đơn giản, nhanh chóng

Chuyển và nhận tiền kiểu hối qua SWIFT

Qua ví điện tử và dịch vụ Fintech

Các ứng dụng ví điện tử và nền tảng fintech đang dần trở thành lựa chọn phổ biến nhờ tính tiện lợi, nhanh chóng và chi phí cạnh tranh. Một số nền tảng tiêu biểu có hỗ trợ nhận kiều hối tại Việt Nam bao gồm: MoMo, ZaloPay, PayPal, Remitly, Wise (TransferWise), WorldRemit...

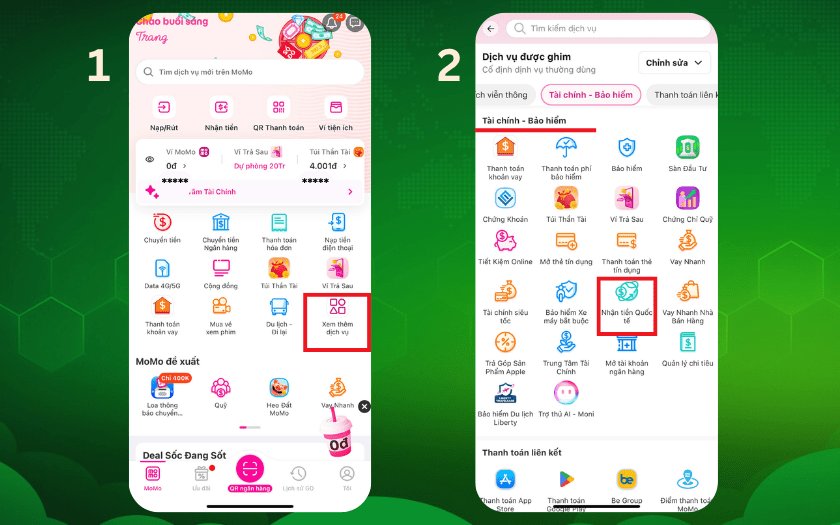

Ví dụ: Nhận kiều hối qua MoMo

MoMo là một trong những ví điện tử phổ biến nhất tại Việt Nam, cho phép người dùng nhận kiều hối trực tiếp từ người thân ở nước ngoài thông qua hợp tác với các đối tác chuyển tiền quốc tế như Western Union, MoneyGram, Remitly...

Cách 1 - Nhận tiền không cần mã

- Bước 1: Chia sẻ số MoMo của bạn cho người gửi.

- Bước 2: Người gửi chọn dịch vụ chuyển tiền quốc tế có liên kết với MoMo và nhập số MoMo của bạn để gửi tiền.

- Bước 3: Nhận tiền về ví MoMo của bạn trong vòng 5 phút.

Cách 2 - Nhận tiền MTCN

- Bước 1: Mở ứng dụng MoMo của bạn, click vào mục Xem thêm dịch vụ.

- Bước 2: Lướt xuống mục Tài chính - Bảo hiểm, chọn mục Nhận tiền Quốc tế

Hướng dẫn cách nhận kiều hối qua ví điện tử MoMo bước 1 -2

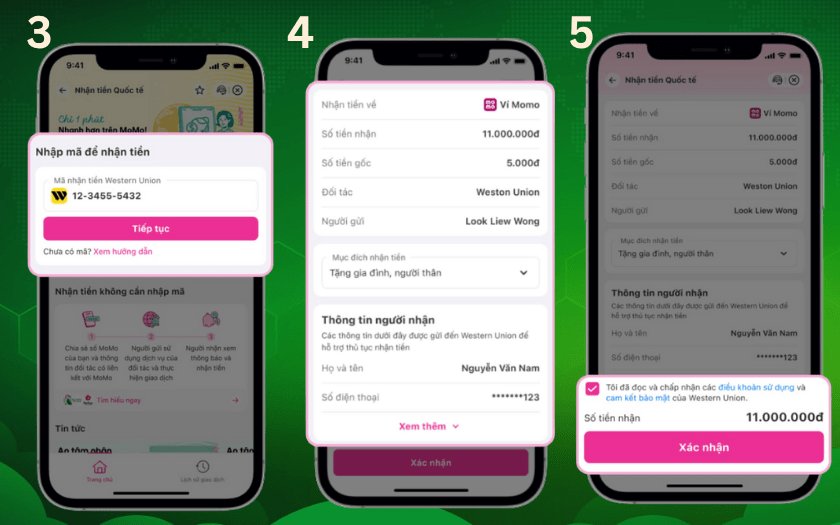

- Bước 3: Nhập mã nhận tiền Western Union, sau đó ấn Tiếp tục.

- Bước 4: Điểm đầy đủ thông tin, kiểm tra số tiền, thông tin người gửi, người nhận và chọn mục đích nhận tiền.

- Bước 5: Đồng ý với Điều khoản và bấn Xác nhận.

Hướng dẫn cách nhận kiều hối qua ví điện tử MoMo bước 3-5

Pháp lý & đối tượng nhận kiều hối

Ai được phép nhận kiều hối?

Các đối tượng và tổ chức được phép tiếp nhận kiều hối bao gồm:

- Tổ chức tín dụng: Các tổ chức tín dụng đã được cấp phép hoạt động.

- Đại lý của tổ chức tín dụng: Các đại lý được ủy quyền từ tổ chức tín dụng.

- Tổ chức kinh tế: Những tổ chức được Ngân hàng Nhà nước Việt Nam cho phép hoạt động dịch vụ ngoại tệ.

- Doanh nghiệp cung cấp dịch vụ tài chính: Các doanh nghiệp chuyên cung cấp dịch vụ bưu chính quốc tế.

Quyền lợi của người thụ hưởng kiều hối

Người thụ hưởng kiều hối có những quyền lợi sau:

- Không giới hạn số lượng kiều hối: Người thụ hưởng có thể nhận bất kỳ số lượng kiều hối nào hàng năm mà không bị hạn chế.

- Miễn thuế thu nhập cá nhân: Người nhận kiều hối không phải đóng thuế thu nhập cá nhân đối với khoản tiền này.

- Tự do sử dụng ngoại tệ: Người thụ hưởng có quyền bán hoặc gửi tiết kiệm bằng ngoại tệ tại các tổ chức tín dụng.

- Chuyển khoản vào tài khoản: Có thể chuyển khoản kiều hối vào tài khoản tiền gửi cá nhân và sử dụng cho các mục đích khác nhau theo quy định của pháp luật.

- Đổi ngoại tệ: Người nhận kiều hối có thể đổi từ ngoại tệ sang đồng Việt Nam theo nhu cầu cá nhân.

Các quyền lợi của người thụ hưởng kiều hối

Có phải nộp thuế thu nhập cá nhân khi nhận kiều hối không?

Theo quy định của pháp luật Việt Nam, cụ thể là Luật Thuế thu nhập cá nhân 2007 và các thông tư hướng dẫn, thu nhập từ kiều hối được xác định là khoản thu nhập miễn thuế.

Căn cứ pháp lý:

-

Khoản 8 Điều 4 Luật Thuế thu nhập cá nhân 2007 quy định rõ về các khoản thu nhập được miễn thuế, trong đó có thu nhập từ kiều hối.

-

Điểm h khoản 1 Điều 3 Thông tư 111/2013/TT-BTC (sửa đổi bởi Thông tư 92/2015/TT-BTC) cũng xác nhận rằng thu nhập từ kiều hối, cụ thể là tiền cá nhân nhận từ nước ngoài do thân nhân là người Việt Nam gửi về, được miễn thuế.

- Quyết định 170/1999/QĐ-TTg cũng nêu rõ rằng người nhận kiều hối không phải đóng thuế thu nhập đối với các khoản ngoại tệ từ nước ngoài chuyển về.

Như vậy, cá nhân nhận kiều hối không phải nộp thuế thu nhập cá nhân đối với khoản tiền này, miễn là đáp ứng các điều kiện và có chứng từ hợp lệ chứng minh nguồn tiền.

Khi nhận kiểu hối không phải nộp thuế thu nhập cá nhân

Thủ tục nhận kiều hối cần chuẩn bị những gì?

Để nhận kiều hối, bạn cần chuẩn bị các bước và giấy tờ như căn cước công dân hoặc hộ chiếu còn hiệu lực. Có thể cần giấy khai sinh hoặc sổ hộ khẩu.

Nhận mã số giao dịch từ người chuyển tiền. Mã này thường được cung cấp qua tin nhắn hoặc email. Thông tin người nhận đầy đủ, bao gồm:

- Họ tên

- Số tài khoản ngân hàng (nếu cần thiết)

- Tên ngân hàng nhận tiền

Chọn chi nhánh hoặc đại lý của tổ chức tín dụng mà người chuyển đã lựa chọn để nhận kiều hối.

Thực hiện giao dịch:

- Xuất trình giấy tờ tùy thân và mã số giao dịch cho giao dịch viên.

- Giao dịch viên sẽ kiểm tra và xác nhận thông tin, sau đó tiến hành giải ngân.

- Liệt kê các giấy từ cần thiết

So sánh hình thức chuyển kiều hối từ nước ngoài về Việt Nam

|

Hình thức chuyển kiều hối |

Thời gian |

Chi phí |

Rủi ro |

|

Chuyển tiền qua ngân hàng |

1-3 ngày làm việc |

Thường cao, tùy ngân hàng |

Rủi ro về bảo mật thông tin |

|

Dịch vụ chuyển tiền nhanh |

Ngay lập tức đến 1 ngày |

Thấp đến trung bình |

Rủi ro về tính hợp pháp |

|

Chuyển tiền qua dịch vụ trực tuyến |

Ngay lập tức |

Thấp hơn so với ngân hàng |

Rủi ro về lừa đảo trực tuyến |

|

Gửi tiền mặt qua người quen |

Tùy thuộc vào người gửi |

Không có chi phí chính thức |

Rủi ro thất lạc, hải quan |

Rủi ro & lưu ý khi nhận kiều hối

Chi phí ẩn & tỷ giá chuyển đổi

- Chi phí ẩn: Một số dịch vụ có thể có chi phí ẩn không được công bố rõ ràng, như phí giao dịch hoặc phí chuyển đổi ngoại tệ.

- Tỷ giá chuyển đổi: Khi nhận tiền từ nước ngoài, bạn nên kiểm tra tỷ giá chuyển đổi mà dịch vụ chuyển tiền áp dụng. Tỷ giá này có thể ảnh hưởng lớn đến số tiền bạn thực sự nhận được.

Ví dụ: Bạn nhận 1.000 USD từ nước ngoài, nhưng dịch vụ chuyển tiền quy định tỷ giá chuyển đổi là 1 USD = 22.500 VND, trong khi tỷ giá thị trường là 1 USD = 23.000 VND. Bạn có thể mất khoảng 500.000 VND chỉ vì chênh lệch tỷ giá.

>> Xem thêm: Phí chuyển đổi trả góp là gì? Cách tính phí chuyển đổi trả góp

Rủi ro mang tiền mặt

- Thất lạc: Nếu bạn nhận kiều hối bằng tiền mặt, có nguy cơ thất lạc hoặc bị đánh cắp, mang theo một số tiền lớn có thể khiến bạn trở thành mục tiêu của kẻ gian.

- Hải quan: Khi mang tiền mặt ra nước ngoài hoặc về nước, bạn cần tuân thủ quy định của hải quan. Nếu mang theo số tiền lớn mà không khai báo, bạn có thể bị phạt hoặc tịch thu tiền.

Cảnh giác khi lựa chọn người gửi và công nghệ chuyển tiền

Trước khi sử dụng dịch vụ chuyển tiền, bạn hãy tìm hiểu và chọn những dịch vụ có uy tín và được nhiều người tin tưởng. Đọc đánh giá và phản hồi từ người dùng trước đó để tránh rủi ro.

Khi sử dụng tiền ảo hoặc công nghệ blockchain để nhận kiều hối, hãy đảm bảo rằng bạn hiểu rõ cách hoạt động của nó và chọn nền tảng an toàn. Tránh giao dịch với những người không quen biết hoặc những nền tảng không có chứng nhận.

Một số rủi ro và lưu ý khi nhận kiều hối

Các câu hỏi thường gặp

Kiều hối tiếng Anh là gì?

Kiều hối tiếng Anh là Remittance.

Nhận kiều hối có phải đóng thuế không?

Không. Nhận kiều hối từ nước ngoài không phải đóng thuế thu nhập cá nhân.

Mang trên 5.000 USD có bị thuế/phạt không?

Nếu bạn mang theo số tiền mặt vượt quá 5.000 USD (hoặc 15 triệu đồng tiền Việt Nam), bạn bắt buộc phải khai báo với Hải quan tại cửa khẩu. Nếu không khai báo, bạn có thể bị phạt hành chính.

Remittance vs payment khác gì?

|

Tiêu chí |

Remittance |

Payment |

|

Khái niệm |

Gửi tiền từ một địa điểm đến một địa điểm khác, thường là từ nước ngoài về nước |

Chuyển tiền để thanh toán cho hàng hóa hoặc dịch vụ |

|

Mục đích |

Hỗ trợ tài chính cho gia đình hoặc bạn bè |

Để mua sắm hoặc thanh toán nợ |

|

Đối tượng |

Cá nhân ở nước ngoài gửi tiền về cho người thân |

Cá nhân với cá nhân hoặc cá nhân với doanh nghiệp |

|

Cách thức |

Sử dụng dịch vụ chuyển tiền như Western Union, MoneyGram, hoặc ngân hàng |

Thực hiện qua thẻ tín dụng, chuyển khoản ngân hàng, hoặc tiền mặt |

Kiều hối đóng vai trò thiết yếu trong việc cung cấp nguồn ngoại tệ cho quốc gia, đồng thời góp phần nâng cao chất lượng cuộc sống cho cộng đồng và nhiều hộ gia đình. Thông qua những kiến thức tài chính được chia sẻ trong bài viết, Tikop hy vọng bạn đã hiểu rõ hơn về kiều hối là gì, nhận thức được tầm quan trọng của dòng tiền này đối với nền kinh tế, cũng như nắm bắt các phương thức nhận kiều hối hiệu quả và phù hợp với quy định pháp luật hiện hành.