Thẻ tín dụng là gì?

Khái niệm thẻ tín dụng

Thẻ tín dụng (Credit Card) là một loại thẻ thanh toán do ngân hàng hoặc tổ chức tín dụng phát hành, cho phép chủ thẻ chi tiêu trước và hoàn trả sau trong hạn mức đã được cấp. Khi sử dụng thẻ tín dụng, bạn có thể thực hiện các giao dịch mua sắm, thanh toán dịch vụ trực tuyến hoặc trực tiếp tại cửa hàng mà không cần có sẵn tiền trong tài khoản. Vào ngày đến hạn, chủ thẻ cần thanh toán toàn bộ hoặc một phần số tiền đã chi tiêu (thanh toán tối thiểu thẻ tín dụng); nếu trả chậm, khoản dư nợ sẽ phát sinh lãi suất theo quy định của ngân hàng.

Khái niệm thẻ tín dụng

Cách thẻ tín dụng hoạt động

Khi sử dụng thẻ tín dụng, quy trình cơ bản diễn ra như sau:

- Chủ thẻ dùng thẻ để thanh toán hàng hóa, dịch vụ tại cửa hàng, siêu thị hoặc các nền tảng thương mại điện tử.

- Ngân hàng phát hành sẽ tạm ứng tiền để thanh toán cho đơn vị chấp nhận thẻ.

- Cuối kỳ, ngân hàng gửi bảng sao kê giao dịch liệt kê chi tiết số tiền đã chi tiêu và số dư cần thanh toán (dư nợ thẻ tín dụng).

- Chủ thẻ có thể chọn thanh toán toàn bộ số dư hoặc trả một phần tối thiểu. Tuy nhiên, số tiền chưa thanh toán sẽ bị tính lãi suất khá cao.

Ví dụ: Giả sử bạn sở hữu một thẻ tín dụng với hạn mức 30 triệu đồng và dùng để mua một chiếc điện thoại trị giá 10 triệu. Ngân hàng sẽ trả ngay cho cửa hàng, còn bạn cần hoàn trả 10 triệu này vào ngày đến hạn thanh toán. Nếu bạn chỉ trả 5 triệu, thì 5 triệu còn lại sẽ bị tính lãi suất theo quy định của ngân hàng.

Thẻ tín dụng tiếng Anh là gì?

Thẻ tín dụng trong tiếng Anh được gọi là Credit card. Đây là thuật ngữ phổ biến trong lĩnh vực tài chính - ngân hàng, xuất hiện thường xuyên trong các giao dịch quốc tế. Bên cạnh đó, người dùng cũng nên nắm thêm một số khái niệm tiếng Anh liên quan để dễ dàng quản lý thẻ:

- Credit Limit (Hạn mức tín dụng): số tiền tối đa ngân hàng cho phép chi tiêu.

- Billing Cycle (Chu kỳ sao kê): khoảng thời gian mà các giao dịch được ghi nhận để tính toán số dư nợ.

- Minimum Payment (Khoản thanh toán tối thiểu) số tiền nhỏ nhất bạn phải trả trong kỳ để tránh bị phạt.

- Interest Rate / APR: Lãi suất hàng năm áp dụng cho số dư nợ chưa thanh toán.

- Grace Period (Thời gian miễn lãi): khoảng thời gian không bị tính lãi nếu trả nợ đúng hạn.

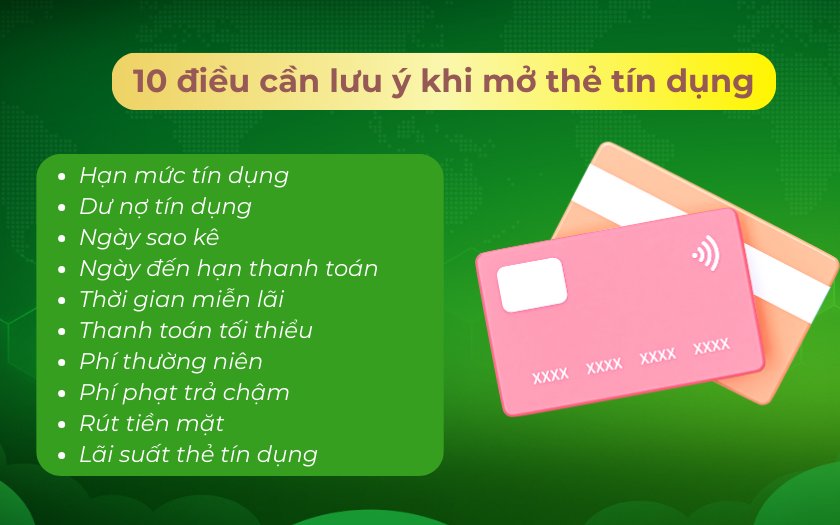

10 điều cần lưu ý khi mở thẻ tín dụng

Khi mở và sử dụng thẻ tín dụng, việc hiểu rõ các điều khoản, phí và quy định liên quan là rất quan trọng để quản lý chi tiêu hiệu quả và tránh gánh nặng tài chính. Dưới đây là những yếu tố bạn cần quan tâm:

Hạn mức tín dụng

Hạn mức tín dụng là số tiền tối đa mà ngân hàng cho phép bạn chi tiêu bằng thẻ. Mức này được xét dựa trên thu nhập, khả năng trả nợ và uy tín tín dụng của bạn. Nếu quản lý chi tiêu tốt, ngân hàng có thể tăng hạn mức trong tương lai. Ngược lại, việc dùng vượt quá hạn mức có thể bị tính phí phạt.

Dư nợ tín dụng

Dư nợ tín dụng chính là tổng số tiền bạn đã chi tiêu nhưng chưa thanh toán cho ngân hàng. Đây là cơ sở để ngân hàng tính lãi suất nếu bạn không trả đủ. Việc để dư nợ kéo dài có thể khiến bạn trả lãi cao và ảnh hưởng xấu đến điểm tín dụng.

Ngày sao kê

Ngày sao kê là thời điểm ngân hàng chốt toàn bộ giao dịch trong kỳ. Sao kê sẽ thể hiện số tiền bạn đã chi tiêu, số dư còn lại, các khoản phí và số tiền cần thanh toán. Hiểu rõ ngày sao kê giúp bạn chủ động hơn trong việc quản lý chi tiêu và trả nợ đúng hạn.

Ngày đến hạn thanh toán

Đây là hạn chót để bạn hoàn trả dư nợ cho ngân hàng. Nếu trả chậm, bạn sẽ phải chịu phí phạt và lãi suất cao trên toàn bộ dư nợ. Việc trễ hạn nhiều lần cũng làm giảm uy tín tín dụng, gây khó khăn khi vay vốn trong tương lai.

Thời gian miễn lãi

Thẻ tín dụng thường có thời gian miễn lãi từ 15-45 ngày tùy ngân hàng. Nếu thanh toán toàn bộ dư nợ trong thời gian này, bạn sẽ không bị tính lãi. Đây là lợi ích lớn của thẻ tín dụng, nhưng chỉ phát huy khi bạn chi tiêu hợp lý và thanh toán đúng hạn.

>>> Xem thêm: Đáo hạn thẻ tín dụng là gì? 8 điều cần biết về đáo hạn thẻ tín dụng

Thanh toán tối thiểu

Thanh toán tối thiểu là số tiền nhỏ nhất bạn phải trả trong kỳ để tránh bị phạt. Tuy nhiên, phần dư nợ còn lại vẫn bị tính lãi. Nếu thường xuyên chỉ trả mức tối thiểu, bạn sẽ bị cộng dồn lãi suất, dễ rơi vào vòng xoáy nợ nần.

Phí thường niên

Phí thường niên là khoản phí duy trì thẻ mà ngân hàng thu hàng năm. Một số ngân hàng miễn phí năm đầu hoặc giảm phí nếu bạn đạt mức chi tiêu nhất định. Đây là yếu tố cần cân nhắc khi lựa chọn loại thẻ phù hợp với nhu cầu.

Phí phạt trả chậm

Nếu bạn không thanh toán đúng hạn, ngoài lãi suất, bạn còn phải chịu phí phạt trả chậm. Khoản phí này thường khá cao và lặp lại nhiều lần sẽ ảnh hưởng nghiêm trọng đến lịch sử tín dụng. Vì vậy, bạn nên luôn thanh toán đúng hạn để bảo vệ điểm tín dụng.

Rút tiền mặt

Thẻ tín dụng cho phép rút tiền tại ATM, nhưng đây là lựa chọn kém tối ưu vì bị tính phí rút tiền và lãi suất ngay lập tức, cao hơn nhiều so với giao dịch mua hàng. Bạn chỉ nên dùng tính năng này trong trường hợp thật sự cần thiết.

>>> Xem thêm: Rút tiền thẻ tín dụng là gì? 4 cách rút tiền thẻ tín dụng phổ biến

Lãi suất thẻ tín dụng

Lãi suất thẻ tín dụng thường dao động từ 20-35%/năm - mức cao nhất trong các sản phẩm tín dụng ngân hàng. Điều này khiến thẻ tín dụng trở thành công cụ tiện lợi nếu bạn quản lý tốt, nhưng cũng tiềm ẩn rủi ro tài chính nếu chi tiêu thiếu kiểm soát.

10 điều cần lưu ý khi mở thẻ tín dụng bạn cần biết

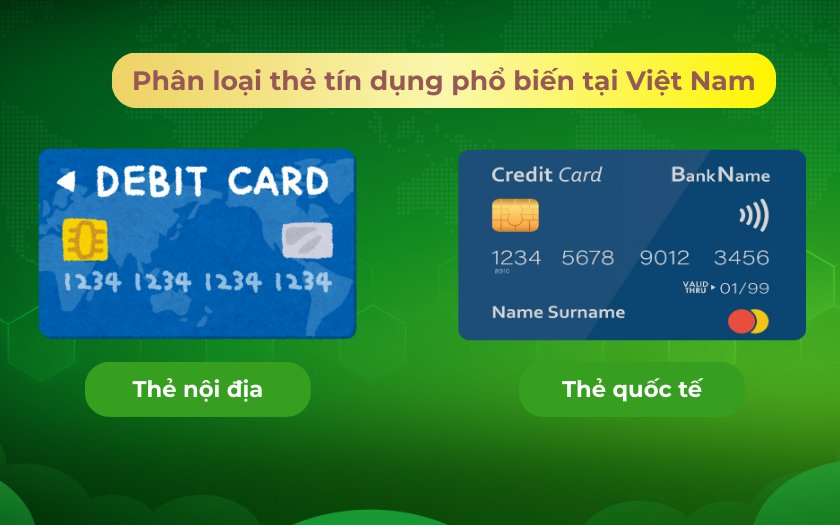

Phân loại thẻ tín dụng phổ biến tại Việt Nam

Theo phạm vi sử dụng

| Tiêu chí | Thẻ nội địa | Thẻ quốc tế (Visa, MasterCard, JCB…) |

| Phạm vi sử dụng | Chỉ giao dịch trong lãnh thổ Việt Nam | Giao dịch toàn cầu, chấp nhận ở nhiều quốc gia |

| Chi phí | Phí phát hành và phí thường niên thấp | Phí thường niên cao hơn do tiện ích mở rộng |

| Tiện ích | Chủ yếu thanh toán trong nước, ít ưu đãi | Hoàn tiền, tích điểm, mua sắm online quốc tế |

| Đối tượng phù hợp | Người chỉ chi tiêu trong nước | Người thường xuyên đi công tác, du lịch, mua hàng quốc tế |

>>> Xem thêm: Thẻ tín dụng nội địa là gì? Ưu và nhược điểm của thẻ tín dụng nội địa

Theo mục đích sử dụng

Các ngân hàng phát hành nhiều loại thẻ tín dụng đáp ứng nhu cầu khác nhau:

- Thẻ tín dụng hoàn tiền (Cashback Card): Hoàn lại % chi tiêu theo từng danh mục (ăn uống, mua sắm, xăng dầu...).

- Thẻ tín dụng tích điểm (Reward Card): Mỗi giao dịch được quy đổi thành điểm thưởng, dùng để đổi quà, voucher.

- Thẻ tín dụng tích dặm bay (Travel/Miles Card): Mỗi chi tiêu được quy đổi thành dặm bay, phù hợp cho người hay đi du lịch hoặc công tác.

- Thẻ tín dụng đồng thương hiệu (Co-branded Card): Liên kết với siêu thị, hãng hàng không, ví điện tử… mang đến ưu đãi riêng.

Theo chủ thể

- Thẻ tín dụng cá nhân: Phát hành cho khách hàng cá nhân, dựa trên thu nhập và uy tín tín dụng. Hạn mức thường dao động từ vài chục triệu đến vài trăm triệu.

- Thẻ tín dụng doanh nghiệp: Cấp cho công ty hoặc tổ chức để chi trả chi phí kinh doanh. Thường có hạn mức cao hơn, kèm công cụ quản lý chi tiêu cho nhân viên.

2 loại thẻ phổ biến

Lợi ích và rủi ro khi sử dụng thẻ tín dụng

Lợi ích

Thẻ tín dụng có nhiều lợi ích quan trọng và hữu ích cho người sử dụng. Dưới đây là một số lợi ích chính của thẻ tín dụng:

- Thanh toán linh hoạt: Có thể sử dụng ở hầu hết cửa hàng, siêu thị, mua sắm online trong và ngoài nước mà không cần mang theo tiền mặt.

- Trả góp 0%: Nhiều ngân hàng và đối tác cung cấp chương trình trả góp với lãi suất 0%, giúp người dùng dễ dàng mua sắm sản phẩm có giá trị lớn mà không bị áp lực tài chính ngay lập tức.

- Ưu đãi hoàn tiền và tích điểm: Giao dịch qua thẻ tín dụng thường được hoàn lại một phần giá trị (cashback) hoặc tích điểm đổi quà, voucher, thậm chí là dặm bay, mang lại giá trị gia tăng cho chủ thẻ.

Rủi ro

Bên cạnh lợi ích, thẻ tín dụng cũng tiềm ẩn những rủi ro nếu không sử dụng cẩn trọng:

- Lãi suất cao: Nếu không thanh toán đầy đủ dư nợ đúng hạn, chủ thẻ sẽ bị tính lãi suất cao, thường từ 20-35%/năm.

- Nguy cơ nợ xấu: Việc chậm thanh toán hoặc không trả nợ có thể khiến khách hàng bị liệt kê vào danh sách nợ xấu, ảnh hưởng đến uy tín tín dụng và khả năng vay vốn sau này.

- Chi tiêu mất kiểm soát: Tâm lý “chi trước trả sau” dễ khiến người dùng tiêu vượt khả năng tài chính, dẫn đến áp lực nợ nần.

Phân biệt thẻ tín dụng và thẻ ghi nợ

| Thẻ tín dụng | Thẻ ghi nợ | |

| Khái niệm | Là thẻ thanh toán, được sử dụng theo đặc điểm “sử dụng trước, trả tiền sau”. Khách hàng được chi tiêu số tiền bằng với hạn mức thẻ và phải hoàn trả đầy đủ số tiền sau 45 ngày. | Là thẻ thanh toán, được sử dụng để thay thế tiền mặt.Khách hàng chỉ được sử dụng theo số dư được nộp vào trong thẻ. |

| Cấu trúc thẻ | Mặt trước có dòng chữ “CREDIT” trên thẻ (một số ngân hàng sẽ không có dòng chữ này) và chip điện tử Logo Ngân hàng và các tổ chức liên kết (Visa, MasterCard). Thông tin về chủ thẻ, số thẻ, ngày phát hành và thời gian hiệu lực của thẻ. Mặt sau có dải băng từ có chứa số bảo mật CVV/CVC cùng ô chữ ký dành cho chủ thẻ. | Mặt trước có dòng chữ “DEBIT” ở trên hoặc dưới đơn vị phát hành thẻ. Logo Ngân hàng và các tổ chức liên kết (Visa, MasterCard). Thông tin về tên chủ thẻ, số thẻ, ngày phát hành và thời gian hiệu lực của thẻ. Mặt sau có dải băng từ chứa các thông tin mã hóa và an toàn của thẻ. |

| Chức năng | Mua sắm hàng hóa, chi tiêu dịch vụ thay thế tiền mặt. Trả góp với lãi suất hấp dẫn 0 - 1% | Rút tiền mặt, chuyển tiền, thanh toán, nạp card điện thoại, … |

| Điều kiện làm thẻ | Chủ thẻ phải có chứng minh đầy đủ về nguồn thu nhập, sao kê mức lương, hợp đồng lao động,... | Chỉ cần giấy tờ cơ bản như chứng minh nhân dân/căn cước công dân |

| Mức chi tiêu | Khách hàng được sử dụng số tiền bằng với hạn mức ngân hàng cung cấp mà không cần phải có sẵn tiền trong thẻ. | Khách hàng có thể sử dụng nhỏ hơn hoặc bằng số tiền nộp vào tài khoản |

| Lịch sử tín dụng | Các mức phí của thẻ tín dụng (phí rút tiền, thường niên) thường rất cao. Đối với thẻ tín dụng, mức phí Internet Banking thường miễn phí. Khách hàng phải chịu mức lãi suất cao như mức lãi suất cho vay nếu thanh toán chậm. | Không ảnh hưởng đến quá trình mở và sử dụng thẻ. |

Phân biệt 2 loại thẻ tín dụng phổ biến

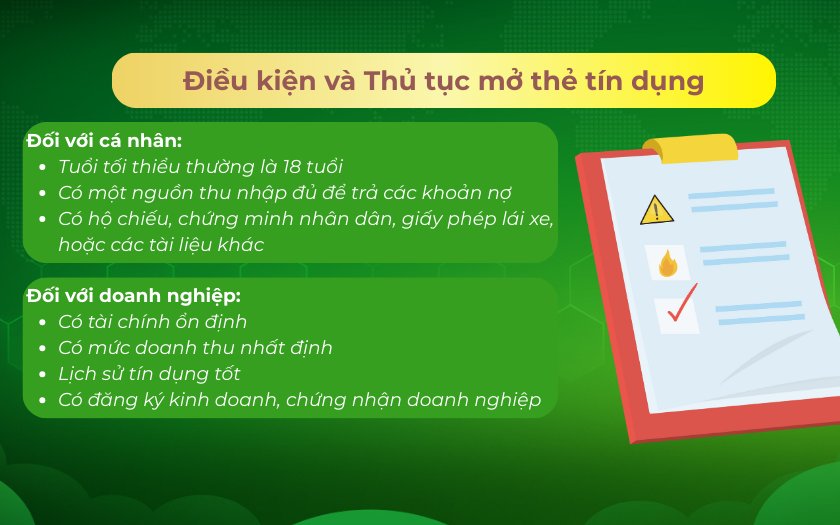

Điều kiện và Thủ tục mở thẻ tín dụng

Điều kiện mở thẻ tại Việt Nam

Đối với cá nhân

Điều kiện mở thẻ tín dụng có thể thay đổi tùy theo ngân hàng hoặc tổ chức phát hành thẻ. Tuy nhiên, dưới đây là những điều kiện phổ biến mà bạn có thể gặp khi muốn mở một thẻ tín dụng:

- Tuổi: Bạn phải đủ tuổi để được phép mở thẻ tín dụng. Tuổi tối thiểu thường là 18 tuổi, tuy nhiên, ở một số quốc gia hoặc tổ chức phát hành thẻ có thể yêu cầu tuổi tối thiểu khác.

- Thu nhập: Ngân hàng hoặc tổ chức phát hành thẻ thường yêu cầu bạn có một nguồn thu nhập đủ để trả các khoản nợ phát sinh từ việc sử dụng thẻ tín dụng. Thu nhập có thể đến từ lương, thu nhập tự do, tiền lãi từ tài sản hoặc các nguồn khác.

- Xác minh danh tính: Bạn sẽ cần cung cấp các tài liệu và thông tin xác minh danh tính như hộ chiếu, chứng minh nhân dân, giấy phép lái xe, hoặc các tài liệu khác để chứng minh bạn là người hợp pháp và có quyền mở thẻ tín dụng.

Đối với doanh nghiệp

Điều kiện mở thẻ tín dụng cho doanh nghiệp có thể khác nhau tùy thuộc vào quy định của từng ngân hàng hoặc tổ chức phát hành thẻ. Tuy nhiên, dưới đây là một số điều kiện phổ biến mà doanh nghiệp thường phải đáp ứng để mở thẻ tín dụng:

- Tài chính ổn định: Đa số ngân hàng và tổ chức phát hành thẻ yêu cầu doanh nghiệp có tài chính ổn định. Điều này có thể được đo bằng cách yêu cầu báo cáo tài chính, hồ sơ thuế hoặc các tài liệu tài chính khác.

- Doanh thu hoặc doanh số: Một số tổ chức có thể yêu cầu doanh nghiệp có mức doanh thu nhất định trong một khoảng thời gian cụ thể để đáp ứng yêu cầu mở thẻ tín dụng.

- Lịch sử tín dụng: Ngân hàng và tổ chức phát hành thẻ cũng xem xét lịch sử tín dụng của doanh nghiệp. Điều này có thể bao gồm kiểm tra điểm tín dụng của doanh nghiệp và xem xét lịch sử trả nợ hoặc các khoản vay trước đó.

- Đăng ký kinh doanh: Để mở thẻ tín dụng cho doanh nghiệp, thường cần có các tài liệu xác nhận về việc đăng ký kinh doanh, chứng nhận doanh nghiệp hoặc các giấy tờ tương tự để chứng minh tính hợp pháp của doanh nghiệp.

Điều kiện mở thẻ

Quy trình đăng ký

Thủ tục mở thẻ tín dụng tại quầy

Thủ tục mở thẻ tín dụng tại quầy có thể khác nhau tùy thuộc vào ngân hàng hoặc tổ chức phát hành thẻ mà bạn chọn. Dưới đây là một hướng dẫn tổng quát về các bước thủ tục mở thẻ tín dụng tại quầy:

- Giấy đăng ký mở thẻ tín dụng theo mẫu ngân hàng cung cấp.

- Chứng minh nhân dân/CCCD/Hộ chiếu…

- Sổ hộ khẩu thường trú/KT3 dài hạn/Xác nhận cư trú có dấu địa phương…

- Giấy tờ chứng minh thu nhập như: Sao kê tài khoản lương, Phiếu lương/ bảng kê lương/ xác nhận lương (áp dụng cho khách hàng đang làm việc tại các cơ quan nhà nước)…

- Giấy tờ chứng minh công việc như: Hợp đồng lao động, Quyết định nâng lương/bổ nhiệm, giấy đăng ký kinh doanh…

- Một số giấy tờ khác theo yêu cầu của từng ngân hàng.

Cách mở thẻ tín dụng online

Để mở thẻ tín dụng trực tuyến một cách đơn giản, nhanh gọn bạn có thể làm theo các bước sau:

- Bước 1: Truy cập vào trang web của ngân hàng mà bạn muốn mở thẻ.

- Bước 2: Chọn sản phẩm “Thẻ tín dụng” Click vào nút “Mở thẻ ngay”, điền thông tin đầy đủ và chính xác.

- Bước 3: Chọn loại thẻ tín dụng cần đăng ký và điền thông tin. Sau khi chọn hạn mức tín dụng hoàn tất, tiến hành gửi hồ sơ.

- Bước 4: Upload hồ sơ, kiểm tra lại thông tin lần cuối cho chính xác và nhấn nút “Gửi”.

- Bước 5: Sau khi hồ sơ của bạn được phê duyệt thành công, bạn sẽ được nhận thẻ miễn phí tại chi nhánh ngân hàng phát hành gần nhất.

>>> Xem thêm: 5 cách mở thẻ tín dụng không chứng minh thu nhập nhanh chóng

Hình thức mở thẻ

Mẹo quản lý và tối ưu thẻ tín dụng

Cách duy trì điểm tín dụng tốt

Điểm tín dụng (Credit Score) phản ánh mức độ uy tín tài chính và khả năng trả nợ của bạn trong mắt ngân hàng. Điểm số này càng cao, bạn càng dễ dàng được phê duyệt thẻ tín dụng mới, vay vốn hoặc hưởng hạn mức và lãi suất tốt hơn. Để duy trì điểm tín dụng ở mức tốt, bạn nên lưu ý:

- Thanh toán đúng hạn và đủ dư nợ: Đây là yếu tố quan trọng nhất để tránh bị đánh giá nợ xấu. Chỉ cần chậm trả một kỳ, điểm tín dụng của bạn có thể giảm đáng kể.

- Không sử dụng quá 70% hạn mức tín dụng: Việc chi tiêu tối đa hạn mức khiến ngân hàng đánh giá bạn phụ thuộc nhiều vào tín dụng. Duy trì tỷ lệ sử dụng hợp lý (khoảng 30–50%) sẽ giúp hồ sơ tài chính lành mạnh hơn.

- Theo dõi sao kê thường xuyên: Kiểm tra bảng sao kê hàng tháng để kiểm soát chi tiêu, tránh phát sinh ngoài ý muốn và kịp thời phát hiện giao dịch bất thường.

>>> Xem thêm: Hướng dẫn cách kiểm tra nợ xấu bằng số điện thoại chi tiết, đơn giản

Tránh phí phạt và lãi suất cao

Một trong những yếu tố khiến nhiều người phải trả thêm chi phí khi dùng thẻ tín dụng là phí phạt trả chậm và lãi suất cao nếu không thanh toán đúng hạn. Để hạn chế tình trạng này, bạn có thể áp dụng một số cách đơn giản nhưng hiệu quả:

- Đăng ký thanh toán tự động qua Mobile Banking: Giúp bạn không bỏ lỡ ngày thanh toán, nhờ đó tránh được phí phạt trả chậm.

- Hạn chế rút tiền mặt bằng thẻ tín dụng: Mỗi lần rút, bạn sẽ mất từ 3-5% số tiền giao dịch, đồng thời phải chịu lãi ngay từ ngày rút.

- Thanh toán toàn bộ dư nợ trước hạn: Đây là cách tận dụng tối đa thời gian miễn lãi (grace period) từ 45-55 ngày, đồng thời không lo phát sinh lãi suất cao.

Khi nào không nên sử dụng thẻ tín dụng?

Mặc dù mang lại nhiều tiện lợi trong chi tiêu và quản lý tài chính, thẻ tín dụng không phải lúc nào cũng phù hợp. Có những trường hợp bạn nên hạn chế sử dụng để tránh rủi ro và chi phí phát sinh:

- Chi tiêu hàng ngày khi chưa có kế hoạch tài chính rõ ràng: Việc dùng thẻ thiếu kiểm soát có thể dẫn đến chi tiêu vượt quá khả năng chi trả.

- Rút tiền mặt thường xuyên: Đây thực chất là hình thức vay ngắn hạn với chi phí cao nhất (3-5% phí giao dịch + lãi suất tính ngay), vì vậy bạn không nên lạm dụng.

- Khi không chắc chắn về khả năng trả nợ đúng hạn: Lãi suất thẻ tín dụng thường cao hơn nhiều so với các khoản vay khác, dễ khiến bạn rơi vào vòng xoáy nợ nần.

Mẹo quản lý khi sử dụng thẻ tín dụng

Cách chọn thẻ tín dụng phù hợp

Khi lựa chọn thẻ tín dụng, mỗi người cần cân nhắc kỹ dựa trên nhu cầu và khả năng tài chính của mình. Dưới đây là ba tiêu chí quan trọng:

- Hạn mức tín dụng: Hãy chọn thẻ có hạn mức phù hợp với thu nhập và thói quen chi tiêu. Nếu bạn chỉ cần dùng để chi tiêu hàng tháng cơ bản, hạn mức trung bình là đủ. Với người thường xuyên đi công tác, du lịch hay mua sắm lớn, hạn mức cao sẽ thuận tiện hơn.

- Lãi suất: Đây là yếu tố quyết định chi phí khi bạn không trả đủ dư nợ. So sánh lãi suất giữa các ngân hàng, ưu tiên những thẻ có mức lãi suất thấp nếu bạn lo ngại khả năng thanh toán không đều đặn.

- Ưu đãi đi kèm: Mỗi loại thẻ thường gắn với các lợi ích riêng: hoàn tiền, tích điểm, tích dặm bay hoặc ưu đãi khi mua sắm, ăn uống, du lịch. Hãy chọn thẻ có ưu đãi đúng với nhu cầu thực tế của bạn để tối ưu lợi ích.

Câu hỏi thường gặp

Có thể mở thẻ tín dụng mà không cần chứng minh thu nhập không?

Câu trả lời là CÓ. Ví dụ: Một số ngân hàng cung cấp thẻ tín dụng đặc biệt cho sinh viên. Thẻ này thường có hạn mức thấp và không yêu cầu chứng minh thu nhập. Thay vào đó, bạn có thể cần cung cấp thông tin về trường đại học của bạn hoặc tình trạng học tập.

Thẻ tín dụng có chuyển khoản được không?

Không. Thẻ tín dụng không hỗ trợ chuyển khoản trực tiếp như thẻ ATM. Bạn chỉ có thể rút tiền mặt hoặc dùng dịch vụ trung gian để chuyển tiền, nhưng chi phí và lãi suất rất cao nên không được khuyến khích.

Thẻ tín dụng có rút được tiền không?

Có. Chủ thẻ tín dụng có thể rút tiền mặt tại ATM, nhưng sẽ bị tính phí 3-5% số tiền rút và lãi suất phát sinh ngay từ ngày giao dịch, cao hơn nhiều so với giao dịch thanh toán.

Thẻ tín dụng có rút tiền không cần thẻ được không?

Có. Một số ngân hàng hỗ trợ rút tiền thẻ tín dụng không cần thẻ vật lý qua Mobile Banking hoặc tại ATM bằng mã QR/mã rút tiền. Tuy nhiên, tính năng này còn hạn chế và vẫn áp dụng phí, lãi suất như khi rút bằng thẻ.

Một người có tối đa bao nhiêu thẻ tín dụng?

Pháp luật không giới hạn số lượng thẻ tín dụng mà một cá nhân được sở hữu. Tuy nhiên, việc mở nhiều thẻ sẽ phụ thuộc vào thu nhập, lịch sử tín dụng và quy định xét duyệt của từng ngân hàng. Thông thường, các chuyên gia khuyến nghị chỉ nên dùng 1-2 thẻ để dễ quản lý chi tiêu và tránh nợ xấu.

Hạn mức rút tiền thẻ tín dụng tối đa là bao nhiêu?

Thông thường, hạn mức rút tiền mặt tối đa bằng 30%-70% hạn mức tín dụng tùy theo chính sách của từng ngân hàng. Ví dụ, nếu thẻ tín dụng có hạn mức 50 triệu đồng, bạn có thể rút tối đa khoảng 15-35 triệu đồng. Tuy nhiên, việc rút tiền thường kèm theo phí và lãi suất cao, nên chỉ sử dụng khi thật sự cần thiết.

Phí rút tiền và lãi suất rút tiền mặt là bao nhiêu?

Phí rút tiền mặt thẻ tín dụng thường từ 3%-5% số tiền rút, tối thiểu khoảng 50.000 đồng/giao dịch. Lãi suất áp dụng dao động 20%-35%/năm và được tính ngay từ ngày rút tiền, không có thời gian miễn lãi như giao dịch mua sắm.

Sang ngang thẻ tín dụng là gì, có nên làm không?

Sang ngang thẻ tín dụng là việc mở thêm thẻ tín dụng ở ngân hàng khác bằng cách dùng thẻ hiện có để chứng minh thu nhập, thay vì nộp bảng lương hay sao kê. Cách này giúp bạn dễ dàng sở hữu nhiều thẻ hơn. Tuy nhiên, nếu không quản lý chi tiêu tốt, việc có quá nhiều thẻ sẽ dễ dẫn đến nợ xấu và áp lực tài chính. Vì vậy, chỉ nên sang ngang khi bạn thực sự cần thêm thẻ để tận dụng ưu đãi.

Làm sao kiểm tra dư nợ và sao kê?

Bạn có thể kiểm tra dư nợ và sao kê qua nhiều cách: đăng nhập Internet Banking/Mobile Banking, gọi tổng đài ngân hàng, nhận sao kê email/SMS hoặc đến trực tiếp chi nhánh. Cách phổ biến và nhanh nhất hiện nay là dùng ứng dụng ngân hàng trên điện thoại.

Có thể mở thẻ khi đang có nợ xấu?

Thông thường, không thể mở thẻ tín dụng nếu bạn đang có nợ xấu, đặc biệt là nhóm 3 trở lên. Ngân hàng sẽ từ chối hồ sơ do rủi ro tín dụng cao. Chỉ khi bạn thanh toán hết nợ và cải thiện lịch sử tín dụng, khả năng xét duyệt mở thẻ mới được xem xét lại.

Thẻ tín dụng mang lại sự tiện lợi trong chi tiêu và quản lý tài chính, nhưng cũng tiềm ẩn rủi ro nếu sử dụng thiếu kiểm soát. Để tận dụng tối đa lợi ích và tránh nợ xấu, bạn cần nắm rõ cách hoạt động và các quy định của ngân hàng. Khám phá thêm nhiều kiến thức hữu ích khác tại chuyên mục kiến thức tài chính để quản lý tiền bạc thông minh hơn nhé!