Dòng tiền là gì trong Kế toán - Tài chính?

Trong Kế toán - Tài chính, dòng tiền (tiếng Anh: Cash flow) được hiểu là sự dịch chuyển thực tế của tiền mặt hoặc các khoản tương đương tiền ra vào doanh nghiệp, cá nhân hoặc một khoản đầu tư trong một khoảng thời gian nhất định. Đây là thước đo quan trọng để đánh giá khả năng tạo ra lợi nhuận, duy trì hoạt động và quản lý tài chính hiệu quả.

- Ở doanh nghiệp, dòng tiền vào thường đến từ doanh thu bán hàng, cung cấp dịch vụ, hoặc nhận vốn đầu tư; trong khi dòng tiền ra bao gồm các khoản chi như thuê mặt bằng, trả lương nhân sự, thanh toán nguyên vật liệu hay trả nợ vay.

- Trong tài chính cá nhân, dòng tiền phản ánh sự so sánh giữa thu nhập (lương, thưởng, lãi tiết kiệm) và chi tiêu hằng ngày.

- Trong đầu tư, dòng tiền thể hiện lợi nhuận thu về hoặc phần vốn bỏ ra theo thời gian.

Việc hiểu rõ dòng tiền trong từng bối cảnh giúp cá nhân và doanh nghiệp kiểm soát nguồn lực tài chính tốt hơn, đồng thời dự báo và điều chỉnh chiến lược phù hợp để đạt hiệu quả tối ưu.

Dòng tiền ròng là gì

Dòng tiền ròng và cách tính

Dòng tiền ròng là gì?

Dòng tiền ròng (Net Cash Flow) là khoản chênh lệch giữa tổng dòng tiền vào và tổng dòng tiền ra trong một khoảng thời gian nhất định. Đây là chỉ số phản ánh trực tiếp lượng tiền mặt thực tế mà doanh nghiệp hoặc cá nhân còn lại sau khi đã chi trả tất cả các khoản cần thiết.

Điểm khác biệt quan trọng là dòng tiền ròng không bị ảnh hưởng bởi các yếu tố phi tiền mặt như khấu hao, dự phòng hay chi phí dồn tích. Vì vậy, đây được xem là thước đo chính xác hơn so với lợi nhuận kế toán khi đánh giá khả năng tạo ra tiền thật.

- Dòng tiền ròng dương: Cho thấy doanh nghiệp đang có dòng tiền thực, có thể dùng để mở rộng hoạt động, trả nợ hoặc tích lũy dự phòng.

- Dòng tiền ròng âm: Nếu kéo dài, cảnh báo doanh nghiệp đang chi nhiều hơn thu, dẫn đến nguy cơ mất cân đối tài chính.

Xem thêm về Giá NET

Công thức tính dòng tiền ròng

Cách tính dòng tiền ròng (Net Cash Flow) khá đơn giản:

Dòng tiền ròng = Tổng dòng tiền vào – Tổng dòng tiền ra

Ví dụ: Trong tháng 7, một doanh nghiệp thu về 1,2 tỷ đồng từ bán hàng và 100 triệu đồng từ cổ tức đầu tư. Ở chiều ngược lại, doanh nghiệp chi 500 triệu để trả lương, 200 triệu thuê văn phòng và 300 triệu mua nguyên vật liệu.

Dòng tiền ròng = (1,2 tỷ + 100 triệu) – (500 + 200 + 300) triệu = 300 triệu đồng.

=> Kết quả dương cho thấy doanh nghiệp đang tạo ra lượng tiền mặt thực, có thể sử dụng cho các mục tiêu như tái đầu tư, mở rộng hoạt động hoặc trả nợ.

Công thức tính dòng tiền ròng

Các loại dòng tiền trong doanh nghiệp

Dòng tiền hoạt động (Operating Cash Flow)

Dòng tiền hoạt động phản ánh lượng tiền thu vào và chi ra từ các hoạt động kinh doanh cốt lõi của doanh nghiệp. Đây là chỉ số quan trọng để đánh giá khả năng tự duy trì và phát triển mà không cần phụ thuộc vào nguồn vốn bên ngoài.

- Dòng tiền vào: Tiền từ bán hàng, cung cấp dịch vụ, hoàn tiền/chiết khấu từ nhà cung cấp, hoặc các khoản thu liên quan trực tiếp đến hoạt động kinh doanh.

- Dòng tiền ra: Bao gồm chi phí thuê văn phòng, trả lương, mua nguyên vật liệu, đóng thuế, chi phí bảo hiểm, thanh toán hóa đơn điện nước.

Ví dụ: Một doanh nghiệp thu 2 tỷ đồng từ bán hàng, hoàn 50 triệu đồng từ nhà cung cấp, nhưng phải chi 1 tỷ cho nhân sự và 300 triệu để mua nguyên vật liệu.

Dòng tiền hoạt động = 2,05 tỷ - (1,3 tỷ) = 750 triệu đồng.

Dòng tiền đầu tư (Investing Cash Flow)

Dòng tiền đầu tư phản ánh các khoản chi hoặc thu liên quan đến tài sản dài hạn và hoạt động đầu tư. Loại dòng tiền này thể hiện chiến lược phát triển trong tương lai, như mở rộng sản xuất hoặc nâng cấp công nghệ.

- Dòng tiền vào: Bán tài sản cố định (máy móc, bất động sản), thu cổ tức, hoặc lãi từ đầu tư tài chính.

- Dòng tiền ra: Mua máy móc thiết bị, xây dựng cơ sở hạ tầng, phát triển phần mềm, hoặc mua lại doanh nghiệp khác.

Ví dụ: Doanh nghiệp chi 500 triệu để mua máy móc mới, nhưng bán được một kho cũ thu về 200 triệu.

Dòng tiền đầu tư = 200 triệu - 500 triệu = -300 triệu đồng (âm do tái đầu tư mở rộng).

Dòng tiền tài chính (Financing Cash Flow)

Dòng tiền tài chính phản ánh các khoản thu chi liên quan đến việc huy động và trả lại vốn cho chủ sở hữu hoặc nhà đầu tư. Đây là cách doanh nghiệp quản lý nguồn vốn ngoài hoạt động kinh doanh thường nhật.

- Dòng tiền vào: Tiền vay ngân hàng, vốn góp từ nhà đầu tư, phát hành cổ phiếu.

- Dòng tiền ra: Trả nợ gốc và lãi vay, chi trả cổ tức, mua lại cổ phiếu từ cổ đông.

Ví dụ: Doanh nghiệp vay 1 tỷ từ ngân hàng, đồng thời chi 300 triệu trả cổ tức cho cổ đông.

Dòng tiền tài chính = 1 tỷ - 300 triệu = 700 triệu đồng.

>> Xem thêm: Dòng tiền tự do là gì?

Tầm quan trọng của dòng tiền

Dòng tiền và khả năng thanh toán

Dòng tiền chính là “nguồn sống” giúp doanh nghiệp duy trì hoạt động thường ngày và đáp ứng các nghĩa vụ tài chính ngắn hạn như lương nhân viên, chi phí vận hành, thuế hay các khoản nợ đến hạn. Một dòng tiền ổn định và dương cho phép doanh nghiệp chủ động xoay xở trước biến động thị trường, thay vì phải phụ thuộc vào vay ngắn hạn hoặc xoay vòng nợ liên tục.

Ví dụ: Một công ty có lợi nhuận sau thuế 2 tỷ đồng/năm, nhưng nếu khách hàng thanh toán chậm hoặc vốn bị “giam” trong hàng tồn kho, doanh nghiệp có thể thiếu tiền mặt để trả khoản nợ ngắn hạn 1 tỷ đồng. Trường hợp này, dù có lãi trên báo cáo, rủi ro mất khả năng thanh khoản vẫn hoàn toàn có thể xảy ra.

Ứng dụng trong định giá và đầu tư

Trong lĩnh vực đầu tư, dòng tiền là nền tảng cho phương pháp chiết khấu dòng tiền (Discounted Cash Flow - DCF). Phân tích DCF cho phép nhà đầu tư ước tính dòng tiền trong tương lai, sau đó chiết khấu về giá trị hiện tại dựa trên một tỷ lệ thích hợp. Cách tiếp cận này giúp xác định giá trị nội tại của doanh nghiệp, thay vì chỉ dựa vào lợi nhuận kế toán hay doanh thu ngắn hạn.

Ví dụ: Một công ty dự kiến tạo ra 500 triệu đồng/năm trong 5 năm tới. Nếu nhà đầu tư sử dụng tỷ lệ chiết khấu 10%, giá trị hiện tại của toàn bộ dòng tiền sẽ thấp hơn 2,5 tỷ đồng. Nếu chi phí đầu tư vượt quá giá trị này, nhà đầu tư có thể từ chối rót vốn hoặc thương lượng lại mức định giá.

Phân tích và ứng dụng thực tế của dòng tiền

Đọc báo cáo dòng tiền doanh nghiệp

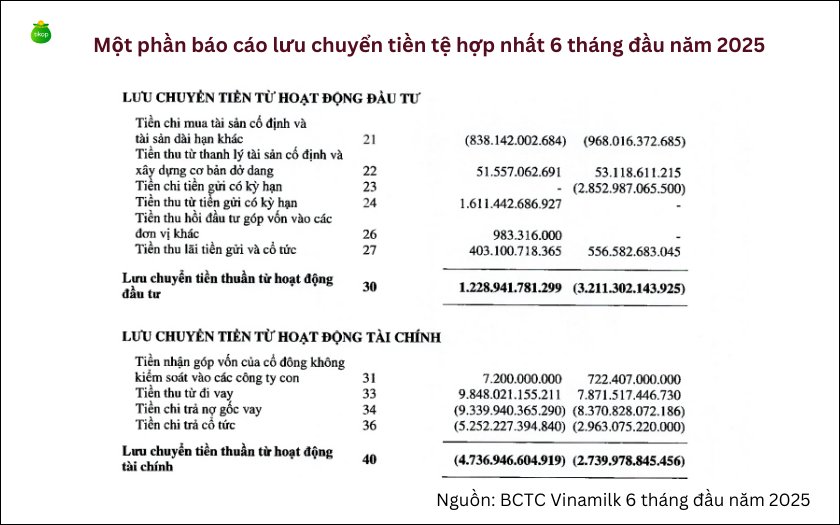

Báo cáo lưu chuyển tiền tệ (Cash Flow Statement) là một trong ba báo cáo tài chính quan trọng, cùng với báo cáo kết quả kinh doanh (Profit and Loss Statement hoặc Income statement) và bảng cân đối kế toán. Báo cáo này phản ánh sự dịch chuyển của tiền mặt trong ba nhóm chính: dòng tiền từ hoạt động kinh doanh, dòng tiền đầu tư và dòng tiền tài chính. Trong đó, dòng tiền từ hoạt động kinh doanh được coi là “xương sống”, giúp đánh giá khả năng duy trì và phát triển bền vững của doanh nghiệp.

Khi phân tích báo cáo dòng tiền, nhà quản lý và nhà đầu tư cần theo dõi liệu doanh nghiệp có duy trì dòng tiền hoạt động dương liên tục qua các kỳ hay không. Một dòng tiền dương ổn định cho thấy doanh nghiệp đủ sức tự tài trợ cho hoạt động và mở rộng, thay vì quá phụ thuộc vào vốn vay hoặc cổ đông.

Ví dụ: Một công ty niêm yết tại Việt Nam báo cáo lợi nhuận ròng tăng trưởng đều đặn nhưng dòng tiền hoạt động lại âm trong 3 quý liên tiếp. Điều này cảnh báo rủi ro vốn bị “giam” trong khoản phải thu hoặc tồn kho, có thể dẫn đến thiếu hụt tiền mặt để thanh toán nghĩa vụ ngắn hạn và làm giảm tính thanh khoản.

Một phần báo cáo lưu chuyển tiền tệ hợp nhất 6 tháng đầu năm 2025 của Vinamilk

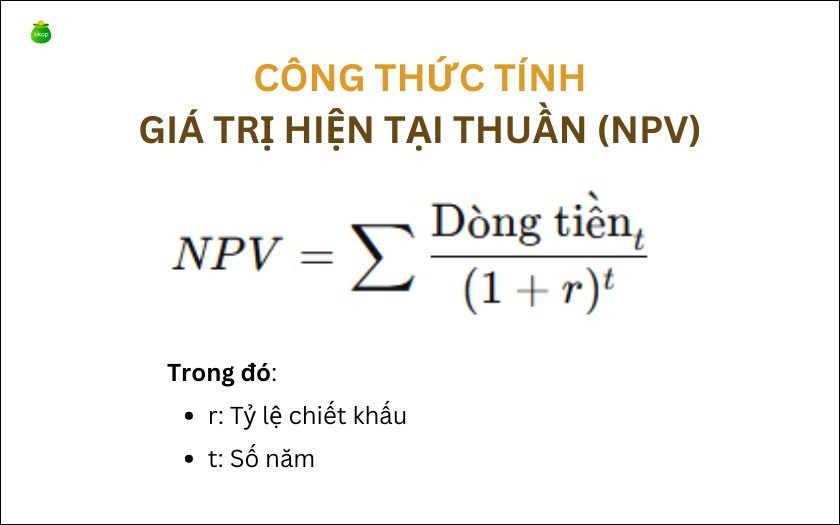

Tính giá trị hiện tại với tỷ lệ chiết khấu

Trong đầu tư, việc chiết khấu dòng tiền giúp quy đổi giá trị tương lai về hiện tại, từ đó đánh giá một khoản đầu tư có thật sự hấp dẫn hay không. Tỷ lệ chiết khấu (Discount rate) phản ánh mức độ rủi ro và chi phí cơ hội khi kỳ vọng nhận dòng tiền trong tương lai.

Công thức tính giá trị hiện tại thuần (NPV):

Công thức tính giá trị hiện tại thuần (NAV)

Trong đó:

- r: Tỷ lệ chiết khấu

- t: Số năm

Ví dụ: Giả sử một khoản đầu tư dự kiến mang lại 100 triệu đồng mỗi năm trong 3 năm tới, với tỷ lệ chiết khấu 8%/năm:

NPV = 100 / (1 + 0.08)^1 + 100 / (1 + 0.08)^2 + 100 / (1 + 0.08)^3 ≈ 257 triệu đồng

So với tổng dòng tiền dự kiến 300 triệu đồng, giá trị hiện tại chỉ còn khoảng 257 triệu đồng. Điều này cho thấy nếu chi phí đầu tư ban đầu cao hơn mức này, khoản đầu tư có thể không thật sự hấp dẫn.

Cách cải thiện dòng tiền doanh nghiệp

Duy trì và tăng trưởng dòng tiền là nhiệm vụ then chốt trong quản trị doanh nghiệp. Dưới đây là ba hướng cải thiện phổ biến tại Việt Nam.

Quản lý tồn kho và công nợ hiệu quả

Hàng tồn kho nếu không được kiểm soát sẽ chiếm dụng một phần lớn dòng tiền. Vì vậy, doanh nghiệp cần xây dựng hệ thống quản lý tồn kho hợp lý để giải phóng vốn và tăng tính linh hoạt trong thanh toán. Đồng thời, việc đàm phán thời hạn thanh toán dài hơn với nhà cung cấp cũng giúp giữ tiền mặt lâu hơn mà vẫn đảm bảo chuỗi cung ứng ổn định.

Ví dụ: Một chuỗi bán lẻ tại TP.HCM đã ứng dụng phần mềm quản lý tồn kho, rút ngắn chu kỳ lưu kho từ 60 ngày xuống còn 35 ngày. Nhờ đó, họ tăng lượng tiền mặt lưu động thêm 20% chỉ trong vòng nửa năm.

Tối ưu vốn lưu động

Các khoản phải thu, phải trả tác động trực tiếp đến dòng tiền hằng ngày. Doanh nghiệp có thể cải thiện vốn lưu động bằng cách tối ưu quy trình thu tiền, thiết lập chính sách thanh toán hợp lý và hạn chế công nợ xấu. Việc rút ngắn vòng quay tiền mặt giúp doanh nghiệp giảm áp lực vốn ngắn hạn, duy trì dòng tiền ổn định.

Ví dụ: Một công ty thương mại điện tử tại Hà Nội triển khai chương trình chiết khấu cho khách hàng thanh toán sớm. Nhờ đó, thời gian thu tiền giảm từ 45 ngày xuống còn 25 ngày, giúp cải thiện đáng kể khả năng thanh khoản.

Sử dụng đòn bẩy tài chính hợp lý

Đòn bẩy tài chính là công cụ giúp doanh nghiệp mở rộng quy mô nhanh chóng mà không cần dồn toàn bộ vốn tự có. Tuy nhiên, việc vay vốn cần cân nhắc kỹ lãi suất, thời hạn và khả năng trả nợ để tránh tạo áp lực tài chính.

Tại Việt Nam, nhiều doanh nghiệp nhỏ mắc sai lầm khi dùng vốn vay ngắn hạn để đầu tư dài hạn, dẫn đến rủi ro mất cân đối dòng tiền nếu doanh thu chưa kịp về để trả nợ đúng hạn. Việc sử dụng đòn bẩy tài chính thông minh sẽ giúp duy trì dòng tiền tích cực và hỗ trợ tăng trưởng bền vững.

>> Xem thêm: 5 nguyên tắc quản lý tài chính doanh nghiệp hiệu quả nhất 2024

Duy trì và tăng trưởng dòng tiền là nhiệm vụ then chốt trong quản trị doanh nghiệp

Câu hỏi thường gặp về dòng tiền

Quản lý dòng tiền là gì?

Quản lý dòng tiền là quá trình theo dõi, phân tích và kiểm soát dòng tiền vào và ra của doanh nghiệp hoặc cá nhân, nhằm đảm bảo luôn có đủ tiền để đáp ứng nhu cầu chi tiêu, thanh toán nợ và đầu tư. Đây là yếu tố quan trọng giúp duy trì hoạt động ổn định và tránh rủi ro thiếu hụt tài chính.

Lãi dòng tiền là gì?

Lãi dòng tiền là phần lợi nhuận thực tế doanh nghiệp hoặc cá nhân thu được sau khi đã trừ đi toàn bộ chi phí hoạt động, đầu tư và tài chính trong một kỳ nhất định. Nó phản ánh hiệu quả sử dụng vốn và khả năng tạo ra giá trị gia tăng từ các hoạt động tạo dòng tiền.

Dòng tiền âm có ảnh hưởng gì đến doanh nghiệp?

Dòng tiền âm cho thấy tiền chi ra nhiều hơn tiền thu vào, nếu kéo dài sẽ ảnh hưởng đến khả năng thanh toán nợ, chi trả chi phí hoạt động và làm giảm uy tín với nhà đầu tư, đối tác. Doanh nghiệp có thể phải vay vốn, bán tài sản hoặc tái cấu trúc hoạt động để duy trì sự ổn định tài chính.

Dòng tiền khác lợi nhuận ròng ở điểm nào?

Dòng tiền phản ánh thực tế tiền ra vào doanh nghiệp trong một kỳ, còn lợi nhuận ròng là kết quả kinh doanh sau khi trừ chi phí, khấu hao và thuế. Một doanh nghiệp có thể lãi ròng cao nhưng dòng tiền âm nếu doanh thu chưa thu được bằng tiền mặt, hoặc ngược lại, có dòng tiền dương nhờ thu hồi công nợ dù lợi nhuận thấp.

| Dòng tiền | Lợi nhuận ròng | |

| Khái niệm | Tiền thực thu và thực chi trong kỳ |

Kết quả kinh doanh sau khi trừ chi phí và thuế

|

| Cơ sở ghi nhận | Dựa trên dòng tiền thực tế |

Dựa trên nguyên tắc kế toán dồn tích

|

| Tính ổn định | Biến động theo hoạt động thu - chi |

Thể hiện hiệu quả kinh doanh dài hạn

|

| Ý nghĩa | Đánh giá khả năng thanh toán, dòng tiền hoạt động |

Đánh giá lợi nhuận và hiệu quả kinh doanh

|

| Tình huống xảy ra | Có thể dương/âm khác với lợi nhuận |

Có thể lãi nhưng dòng tiền vẫn âm

|

Tỷ lệ chiết khấu ảnh hưởng thế nào đến dòng tiền?

Tỷ lệ chiết khấu ảnh hưởng trực tiếp đến giá trị hiện tại của dòng tiền trong các mô hình định giá. Khi tỷ lệ chiết khấu càng cao, giá trị hiện tại của dòng tiền tương lai càng thấp, từ đó làm giảm giá trị doanh nghiệp hoặc dự án đầu tư. Ngược lại, tỷ lệ chiết khấu thấp sẽ làm tăng giá trị hiện tại, giúp doanh nghiệp hoặc nhà đầu tư nhìn nhận dự án hấp dẫn hơn. Hiểu đúng về tỷ lệ chiết khấu giúp đánh giá chính xác hiệu quả tài chính và rủi ro của khoản đầu tư.

Hiểu rõ dòng tiền là gì không chỉ giúp quản lý tài chính hiệu quả hơn mà còn là nền tảng để xây dựng chiến lược đầu tư bền vững. Nếu bạn đang tìm kiếm một nền tảng tích lũy và đầu tư dễ sử dụng, linh hoạt và đáng tin cậy, hãy khám phá ngay ứng dụng Tikop. Đừng quên theo dõi chuyên mục Kiến thức tài chính của Tikop để cập nhật thêm nhiều bài viết hữu ích khác nhé!