Dư nợ là gì? Khái niệm cơ bản

Định nghĩa dư nợ

Dư nợ là số tiền mà cá nhân hoặc doanh nghiệp còn nợ ngân hàng hoặc tổ chức tín dụng tại một thời điểm nhất định. Khoản dư nợ thường bao gồm:

- Nợ gốc: Số tiền ban đầu khách hàng đã vay.

- Nợ lãi: Khoản phát sinh từ việc vay vốn, được tính dựa trên mức lãi suất thỏa thuận.

Trong thực tế, dư nợ có thể được phân loại thành nhiều hình thức khác nhau như dư nợ tín dụng, dư nợ thẻ tín dụng, dư nợ thế chấp,...Thông tin này được ngân hàng cập nhật thường xuyên để phản ánh chính xác tình trạng tài chính cũng như nghĩa vụ trả nợ của khách hàng.

Dư nợ là số tiền mà cá nhân hoặc doanh nghiệp còn nợ với ngân hàng

Vai trò của dư nợ trong tài chính và ngân hàng

Dư nợ là con số quan trọng phản ánh nghĩa vụ tài chính của người vay, đồng thời là cơ sở để tổ chức cho vay quản lý rủi ro. Cụ thể:

- Đối với cá nhân/doanh nghiệp: Dư nợ thể hiện năng lực tài chính và khả năng chi trả của khách hàng. Khi dư nợ được kiểm soát ở mức hợp lý, người vay có nhiều cơ hội tiếp cận các khoản vay ưu đãi và duy trì điểm tín dụng tích cực.

- Đối với ngân hàng/tổ chức tín dụng: Dư nợ là dữ liệu quan trọng để đánh giá mức độ rủi ro của khách hàng. Thông qua việc phân tích tổng dư nợ, ngân hàng sẽ đưa ra quyết định về hạn mức vay, lãi suất áp dụng và các biện pháp quản lý rủi ro.

- Ảnh hưởng đến lãi suất vay: Khách hàng có dư nợ cao hoặc lịch sử tín dụng kém thường phải chịu lãi suất cao hơn do bị đánh giá rủi ro thanh toán lớn.

Vai trò của dư nợ trong tài chính và ngân hàng

Các thuật ngữ liên quan đến dư nợ

Dư nợ hiện tại là gì?

Dư nợ hiện tại là số tiền khách hàng còn nợ ngân hàng hoặc tổ chức tín dụng tại thời điểm kiểm tra. Khoản này bao gồm cả nợ gốc và nợ lãi (nếu có), và sẽ thay đổi liên tục theo các khoản thanh toán đã thực hiện hoặc các khoản vay, chi tiêu phát sinh mới. Việc theo dõi dư nợ hiện tại giúp khách hàng quản lý tài chính hiệu quả và tránh rơi vào tình trạng nợ quá hạn.

Dư nợ hiện tại là số tiền bạn đang nợ ngân hàng

Dư nợ đầu kỳ là gì?

Dư nợ đầu kỳ là số tiền nợ còn lại của khách hàng tại thời điểm bắt đầu một kỳ sao kê hoặc kỳ thanh toán (thường rơi vào đầu tháng). Đây là căn cứ để ngân hàng tính toán lãi suất, phí phát sinh và lập kế hoạch thu hồi nợ trong suốt kỳ hạn đó. Việc nắm rõ dư nợ đầu kỳ giúp người vay dễ dàng kiểm soát lịch thanh toán và tránh tình trạng phát sinh nợ quá hạn.

Dư nợ đầu kỳ là số tiền nợ còn lại vào thời điểm bắt đầu kỳ sao kê

Dư nợ cuối kỳ là gì?

Dư nợ cuối kỳ là tổng số tiền khách hàng còn nợ ngân hàng hoặc tổ chức tín dụng tại thời điểm kết thúc một kỳ sao kê (thường là cuối tháng). Con số này được xác định dựa trên số tiền đã thanh toán trong kỳ và các khoản phát sinh mới. Dư nợ cuối kỳ phản ánh chính xác nghĩa vụ tài chính còn lại của khách hàng và là căn cứ để ngân hàng tính toán lãi suất hoặc đưa ra hạn mức tín dụng cho kỳ tiếp theo.

Dư nợ cuối kỳ là tổng số tiền bạn còn nợ

Dư nợ cho vay là gì?

Dư nợ cho vay là số tiền khách hàng còn nợ ngân hàng từ các khoản vay tín dụng, bao gồm cả nợ gốc và lãi vay chưa thanh toán. Đây là chỉ số quan trọng giúp ngân hàng theo dõi tình trạng vay vốn của từng khách hàng, từ đó đưa ra quyết định về hạn mức tín dụng, lãi suất và các biện pháp quản lý rủi ro phù hợp.

Dư nợ cho vay là số tiền mà khách hàng đang nợ ngân hàng

Dư nợ gốc là gì?

Dư nợ gốc là phần tiền vay ban đầu mà khách hàng còn phải trả cho ngân hàng hoặc tổ chức tín dụng, chưa bao gồm lãi suất phát sinh. Đây được xem là khoản nợ “thực chất” và thường được thanh toán dần theo từng kỳ hạn cho đến khi trả hết số tiền đã vay.

Dư nợ gốc là phần tiền vay ban đầu mà người vay còn phải trả

Dư nợ tín dụng là gì?

Dư nợ tín dụng là số tiền khách hàng đã sử dụng từ hạn mức tín dụng mà ngân hàng cấp thông qua thẻ tín dụng hoặc khoản vay tín chấp. Khoản dư nợ này phản ánh mức độ sử dụng tín dụng của khách hàng tại một thời điểm nhất định. Nếu chi tiêu vượt quá hạn mức hoặc duy trì dư nợ tín dụng ở mức cao trong thời gian dài, điểm tín dụng của khách hàng có thể bị ảnh hưởng tiêu cực, khiến việc vay vốn sau này khó khăn hơn.

Dư nợ tín dụng là số tiền bạn đã sử dụng từ hạn mức được cấp trong thẻ tín dụng

Dư nợ giảm dần là gì?

Dư nợ giảm dần là hình thức trả nợ mà tiền gốc sẽ giảm dần sau mỗi kỳ thanh toán, dẫn đến tiền lãi cũng giảm theo. Với cách trả này, tổng số tiền lãi phải trả thường ít hơn so với phương thức trả lãi đều (trả lãi cố định trên dư nợ gốc ban đầu). Đây là phương thức trả nợ phổ biến trong các khoản vay mua nhà, mua xe hoặc vay tiêu dùng dài hạn, giúp người vay giảm áp lực lãi suất về sau.

Dư nợ giảm dần là hình thức trả nợ mà tiền gốc giảm dần sau mỗi kỳ trả

Dư nợ quá hạn là gì?

Dư nợ quá hạn là khoản nợ (bao gồm cả gốc và lãi) mà khách hàng không thanh toán đúng thời hạn đã cam kết với ngân hàng hoặc tổ chức tín dụng. Đây là dấu hiệu cảnh báo rủi ro tín dụng và có thể khiến khách hàng bị xếp vào nhóm nợ xấu, làm giảm uy tín tài chính và ảnh hưởng trực tiếp đến khả năng vay vốn trong tương lai.

Dư nợ quá hạn là khoản nợ không được thanh toán đúng thời hạn cam kết

Dư nợ bình quân là gì?

Dư nợ bình quân là mức dư nợ trung bình của khách hàng trong một khoảng thời gian nhất định, thường được sử dụng để tính toán lãi suất hoặc đánh giá hiệu quả sử dụng vốn. Công thức tính phổ biến là:

Dư nợ bình quân = (Dư nợ đầu kỳ + Dư nợ cuối kỳ) / 2

Chỉ số này giúp ngân hàng và khách hàng có cái nhìn tổng quan hơn về tình hình vay nợ trong cả kỳ, thay vì chỉ dựa trên số liệu tại một thời điểm cụ thể.

Dư nợ bình quân là mức dư nợ trung bình trong một khoảng thời gian nhất định

Cách tính dư nợ chính xác nhất

Phương pháp tính dư nợ tín dụng của ngân hàng

Để tính tổng dư nợ tín dụng của một cá nhân hoặc tổ chức tại ngân hàng, cần tổng hợp tất cả các khoản nợ đang tồn tại tại một thời điểm nhất định. Bao gồm cả khoản vay gốc, phần dư nợ chưa trả, nợ đến hạn, nợ quá hạn và dư nợ phát sinh từ thẻ tín dụng (nếu có).

Tổng dư nợ tín dụng = Dư nợ ban đầu + Dư nợ giảm dần + Dư nợ cuối kỳ + Dư nợ quá hạn + Dư nợ thẻ tín dụng

Trong đó:

- Dư nợ ban đầu: Số tiền vay gốc ban đầu từ ngân hàng.

- Dư nợ giảm dần: Dư nợ sau mỗi kỳ thanh toán, được tính bằng:

Dư nợ giảm dần = Dư nợ kỳ trước – Số tiền trả gốc trong kỳ hiện tại

- Dư nợ cuối kỳ: Số tiền còn nợ sau khi đã thanh toán trong kỳ, được tính bằng:

Dư nợ cuối kỳ = Dư nợ đầu kỳ – Số tiền trả nợ trong kỳ

- Dư nợ quá hạn: Khoản nợ chưa được trả đúng hạn, thường đi kèm phí phạt hoặc lãi suất cao.

- Dư nợ thẻ tín dụng: Khoản chi tiêu bằng thẻ tín dụng chưa được thanh toán, có thể bao gồm cả lãi suất (nếu có).

Công thức tính dư nợ chính xác nhất

Ví dụ minh họa cách tính dư nợ

Giả sử một doanh nghiệp có các khoản dư nợ như sau:

- Dư nợ giảm dần: 50 triệu VNĐ

- Dư nợ ban đầu: 100 triệu VNĐ

- Dư nợ cuối kỳ: 48 triệu VNĐ

- Dư nợ quá hạn: 5 triệu VNĐ

- Dư nợ thẻ tín dụng: 10 triệu VNĐ

Áp dụng công thức tính:

Tổng dư nợ = Dư nợ giảm dần + Dư nợ ban đầu + Dư nợ cuối kỳ + Dư nợ quá hạn + Dư nợ thẻ tín dụng = 50 + 100 + 48 + 5 + 10 = 213 triệu VNĐ

Như vậy, tổng dư nợ của doanh nghiệp tại thời điểm này là 213 triệu VNĐ. Con số này phản ánh toàn bộ nghĩa vụ tài chính mà doanh nghiệp cần quản lý và thanh toán.

Ảnh hưởng của dư nợ đến tài chính cá nhân và doanh nghiệp

Dư nợ cao là gì và những tác động tiêu cực

Dư nợ cao xảy ra khi tổng số tiền nợ (bao gồm cả gốc và lãi) vượt quá khả năng chi trả thực tế của cá nhân hoặc doanh nghiệp. Đây là tín hiệu cho thấy hệ thống tài chính đang mất cân đối.

Một số tác động tiêu cực có thể kể đến:

- Gia tăng áp lực tài chính: Khoản trả nợ định kỳ trở thành gánh nặng, làm giảm ngân sách dành cho tiêu dùng và đầu tư.

- Chi phí lãi vay tăng nhanh: Với các khoản vay tín chấp hoặc ngắn hạn, mức lãi phải trả phình to theo thời gian.

- Khó tiếp cận vốn vay mới: Khi tỷ lệ nợ trên thu nhập (DTI) quá cao, ngân hàng thường từ chối cấp tín dụng vì rủi ro mất khả năng thanh toán.

Tác động tiêu cực khi để dư nợ cao

Các rủi ro khi dư nợ quá hạn

Khi không trả nợ đúng hạn, người vay không chỉ chịu thêm chi phí mà còn phải đối mặt với nhiều rủi ro pháp lý và tín dụng:

- Lãi phạt và phí chậm trả: Ngân hàng áp dụng lãi suất phạt cao hơn nhiều so với lãi suất thông thường.

- Suy giảm điểm tín dụng: Lịch sử thanh toán xấu được ghi nhận tại CIC, làm giảm uy tín và hạn chế khả năng vay vốn sau này.

- Bị xử lý tài sản bảo đảm: Với các khoản vay thế chấp, ngân hàng có quyền thu hồi tài sản nếu tình trạng nợ quá hạn kéo dài.

- Nguy cơ kiện tụng: Một số trường hợp, tổ chức tài chính có thể đưa vụ việc ra tòa hoặc chuyển sang đơn vị thu hồi nợ, gây ảnh hưởng nghiêm trọng đến danh tiếng và tài chính cá nhân/doanh nghiệp.

Các rủi ro khi dư nợ quá hạn

Kiểm tra dư nợ và quản lý dư nợ hiệu quả

Cách kiểm tra dư nợ ngân hàng và dư nợ sao kê

Để nắm rõ nghĩa vụ tài chính hiện tại, việc kiểm tra dư nợ là bước quan trọng giúp bạn có kế hoạch chi trả hợp lý. Một số cách phổ biến gồm:

- Qua ứng dụng ngân hàng (Mobile/Internet Banking): Đăng nhập tài khoản để tra cứu dư nợ gốc, lãi, thời hạn còn lại và lịch sử thanh toán.

- Tra cứu trên CIC (Trung tâm Thông tin Tín dụng Quốc gia Việt Nam): Tại website cic.gov.vn, bạn có thể xem toàn bộ khoản vay từ tất cả ngân hàng và tổ chức tín dụng.

- Liên hệ trực tiếp ngân hàng: Phù hợp khi cần bản sao kê chi tiết hoặc gặp khó khăn khi tra cứu online.

Kiểm tra dư nợ ngân hàng qua internet banking

>> Xem thêm: Hướng dẫn cách kiểm tra nợ xấu nhanh, chính xác nhất hiện nay

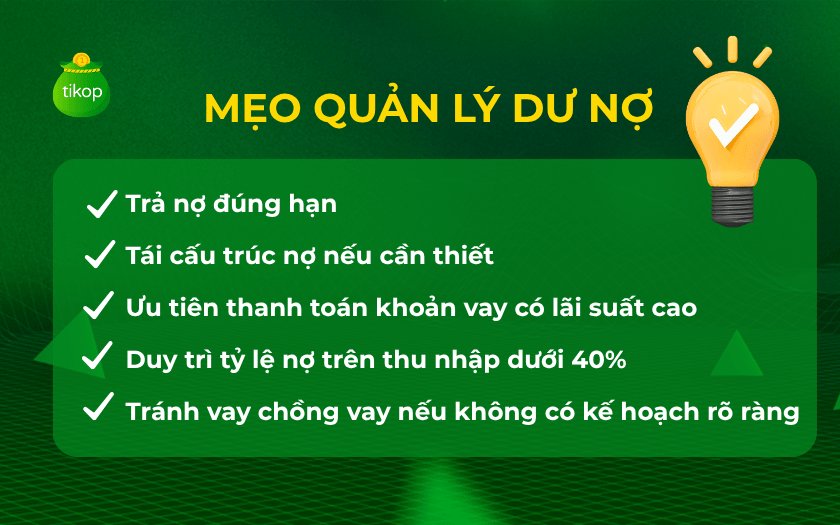

Mẹo quản lý dư nợ hiệu quả và giảm dư nợ

Để tránh rơi vào tình trạng dư nợ cao hoặc nợ xấu, bạn có thể áp dụng những nguyên tắc quản lý sau:

- Thanh toán đúng hạn: Giúp duy trì điểm tín dụng và tránh phí phạt.

- Ưu tiên trả khoản vay lãi suất cao: Chiến lược “snowball ngược” giúp giảm tổng lãi phải trả.

- Tái cấu trúc nợ khi cần: Thương lượng với ngân hàng để giãn nợ, kéo dài kỳ hạn hoặc điều chỉnh hình thức vay.

- Duy trì tỷ lệ nợ/thu nhập < 40%: Giữ an toàn tài chính và giảm áp lực trả nợ hàng tháng.

- Tránh vay chồng vay: Nếu không có kế hoạch cụ thể, vay mới để trả nợ cũ dễ dẫn đến mất kiểm soát và rủi ro nợ xấu.

Các mẹo quản lý dư nợ hiệu quả

Các câu hỏi thường gặp về dư nợ

Dư nợ hiện tại và dư nợ cuối kỳ khác nhau như thế nào?

Dư nợ hiện tại là số tiền khách hàng còn nợ tại thời điểm kiểm tra, có thể thay đổi hằng ngày theo các giao dịch phát sinh. Trong khi đó, dư nợ cuối kỳ là số tiền còn nợ được chốt vào ngày kết thúc kỳ hạn (tháng, quý hoặc năm), dùng để tính toán lãi, phí hoặc lập báo cáo tài chính.

Làm sao để giảm dư nợ nhanh chóng?

Để giảm dư nợ nhanh chóng, bạn có thể áp dụng các cách như: ưu tiên trả trước cho khoản vay có lãi suất cao, tăng số tiền trả thêm ngoài mức tối thiểu, cắt giảm chi tiêu không cần thiết để dành tiền trả nợ, đồng thời tránh phát sinh thêm các khoản vay mới.

Có thể vay khi đang có dư nợ không?

Có, bạn vẫn có thể vay khi đang có dư nợ, nhưng điều kiện sẽ khắt khe hơn. Ngân hàng sẽ xem xét lịch sử tín dụng, khả năng trả nợ và tỷ lệ nợ hiện tại. Nếu dư nợ quá cao hoặc trả nợ không đúng hạn, khả năng được duyệt vay mới sẽ rất thấp.

Cách kiểm tra dư nợ ngân hàng chính xác nhất?

Cách kiểm tra dư nợ ngân hàng chính xác nhất là tra cứu trực tiếp qua các kênh chính thức của ngân hàng:

- Internet Banking/Mobile Banking: đăng nhập ứng dụng để xem chi tiết dư nợ gốc, lãi và lịch trả nợ.

- SMS Banking: một số ngân hàng gửi tin nhắn định kỳ hoặc theo yêu cầu.

- Tổng đài/Hotline: gọi trực tiếp đến số chăm sóc khách hàng để được hỗ trợ.

- Quầy giao dịch: mang CMND/CCCD để được nhân viên in sao kê dư nợ.

Dư nợ tín dụng ảnh hưởng thế nào đến điểm tín dụng cá nhân?

Dư nợ tín dụng ảnh hưởng trực tiếp đến điểm tín dụng cá nhân vì nó phản ánh khả năng quản lý nợ và mức độ rủi ro của bạn đối với ngân hàng. Nếu dư nợ cao so với hạn mức tín dụng, điểm tín dụng có thể bị giảm do cho thấy bạn đang phụ thuộc nhiều vào vốn vay. Ngược lại, nếu duy trì dư nợ ở mức hợp lý và thanh toán đúng hạn, điểm tín dụng sẽ được cải thiện, giúp dễ dàng vay vốn hoặc mở thẻ tín dụng trong tương lai.

Thực tế, dư nợ quá hạn gây ảnh hưởng đến cá nhân, tổ chức cũng như là tình hình kinh tế chung của đất nước. Hy vọng với những chia sẻ về dư nợ là gì ở trên sẽ giúp bạn hiểu thêm về thuật ngữ tài chính này. Ngoài ra, đừng quên truy cập chuyên mục kiến thức tài chính tại Tikop để cập nhật các thông tin hữu ích mỗi ngày nhé!