Tài chính cá nhân là gì và tại sao quan trọng?

Định nghĩa tài chính cá nhân

Tài chính cá nhân là toàn bộ quá trình quản lý tiền bạc và tài sản của mỗi cá nhân hoặc hộ gia đình. Nội dung bao gồm thu nhập, chi tiêu, tiết kiệm, đầu tư, bảo hiểm, quản lý nợ và thuế.

Hiểu đơn giản, đây là cách bạn lập kế hoạch và sử dụng nguồn tài chính hiện có để đạt được các mục tiêu ngắn hạn (như mua điện thoại, du lịch) và dài hạn (mua nhà, nghỉ hưu sớm).

Phạm vi quản lý tài chính cá nhân bao gồm:

- Kiểm soát chi tiêu hằng ngày

- Lập ngân sách chi tiêu hợp lý

- Xây dựng quỹ dự phòng khẩn cấp

- Lựa chọn kênh đầu tư phù hợp với khả năng

- Bảo vệ tài sản bằng bảo hiểm

- Tối ưu hóa khoản thuế phải nộp

- Chuẩn bị tài chính cho giai đoạn nghỉ hưu

Ngoài ra, tài chính cá nhân còn là tên gọi của ngành dịch vụ tài chính dành cho cá nhân, nơi các chuyên gia tư vấn giúp khách hàng tận dụng cơ hội tài chính một cách hiệu quả nhất.

Lợi ích của việc quản lý tài chính cá nhân hiệu quả

Giảm áp lực tài chính

Khi có kế hoạch quản lý rõ ràng, bạn luôn biết chính xác tiền của mình đang ở đâu và được sử dụng như thế nào. Điều này giúp tránh tình trạng thâm hụt cuối tháng, đồng thời giảm căng thẳng khi đối mặt với các khoản chi tiêu bất ngờ.

Tránh nợ nần và chi phí bất ngờ

Chiến lược tài chính hợp lý giúp bạn có lộ trình trả nợ cụ thể, tránh rơi vào vòng xoáy lãi phạt và nợ chồng nợ. Bên cạnh đó, quỹ dự phòng sẵn sàng sẽ hỗ trợ bạn ứng phó dễ dàng với các tình huống khẩn cấp như chữa bệnh, sửa chữa nhà cửa hoặc thay thế đồ dùng hỏng hóc.

Đảm bảo tài chính cho nghỉ hưu và các mục tiêu lớn

Quản lý tài chính hiệu quả giúp bạn tích lũy dần dần cho giai đoạn nghỉ hưu, đảm bảo cuộc sống an nhàn và độc lập về tài chính khi về già. Đồng thời, bạn cũng dễ dàng chuẩn bị cho các sự kiện quan trọng như mua nhà, tổ chức đám cưới hay thực hiện chuyến du lịch dài ngày mà không lo thiếu hụt nguồn vốn.

>>> Xem thêm: TOP 15 cuốn sách quản lý tài chính cá nhân hay, nên đọc trước tuổi 30

Định nghĩa về tài chính cá nhân

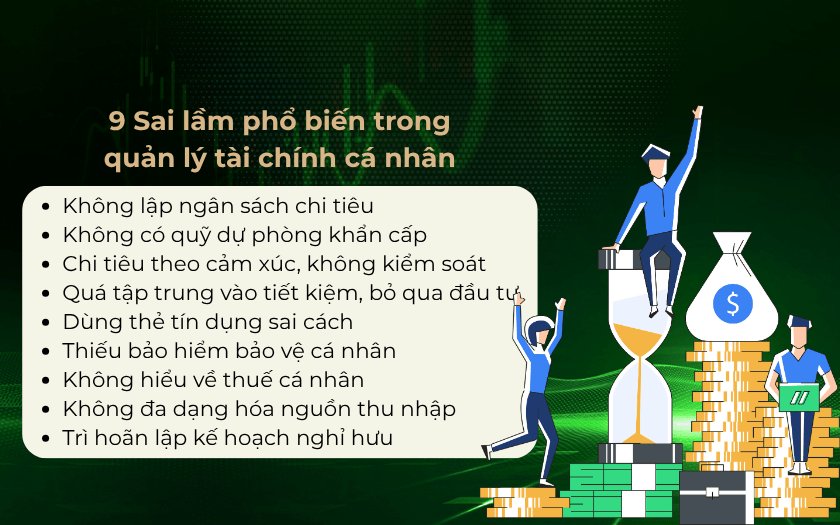

9 Sai lầm phổ biến trong quản lý tài chính cá nhân

Dưới đây là một số sai lầm thường mắc phải trong quá trình quản lý tài chính cá nhân:

Không lập ngân sách chi tiêu: Không theo dõi thu nhập và chi tiêu khiến bạn dễ rơi vào tình trạng "tiền đi đâu không rõ". Khi không lập ngân sách, bạn sẽ mất kiểm soát tài chính, dẫn đến thâm hụt hoặc nợ nần.

Không có quỹ dự phòng khẩn cấp: Quỹ dự phòng tương đương 3-6 tháng chi phí sinh hoạt là "tấm đệm" tài chính quan trọng. Khoản tiền này giúp bạn ứng phó khi gặp sự cố như mất việc, bệnh tật hay hỏng hóc tài sản. Thiếu quỹ dự phòng, bạn sẽ phải vay nợ hoặc bán tài sản khi có biến cố, gây áp lực tài chính nghiêm trọng.

Chi tiêu theo cảm xúc, không kiểm soát: Mua sắm theo cảm xúc, đặc biệt trên các nền tảng thương mại điện tử như Shopee hay TikTok Shop, dễ dẫn đến lãng phí. Các chương trình flash sale, mã giảm giá hay quảng cáo "mua ngay kẻo lỡ" thường kích thích tâm lý chi tiêu mà bạn không cân nhắc nhu cầu thực sự.

Quá tập trung vào tiết kiệm, bỏ qua đầu tư: Gửi tiết kiệm ngân hàng tuy an toàn, nhưng lạm phát ở Việt Nam dao động khoảng 3-4%/năm sẽ làm giảm sức mua của tiền. Nếu chỉ gửi tiết kiệm, giá trị tài sản của bạn sẽ giảm dần theo thời gian.

>>> Xem thêm: Gửi tiết kiệm tích lũy là gì? Ưu điểm so với gửi tiết kiệm thường

Dùng thẻ tín dụng sai cách: Sử dụng thẻ tín dụng mà không kiểm soát hoặc chỉ trả số tiền tối thiểu sẽ khiến bạn phải chịu lãi suất cao (có thể lên đến 25-30%/năm). Điều này dễ dẫn đến vòng xoáy nợ nần và khó thoát ra nếu không có kế hoạch chi trả rõ ràng.

Thiếu bảo hiểm bảo vệ cá nhân: Không coi trọng bảo hiểm sức khỏe hoặc nhân thọ đồng nghĩa với việc tài chính của bạn có thể bị ảnh hưởng nghiêm trọng khi gặp rủi ro bất ngờ. Một khoản viện phí lớn hoặc tai nạn lao động có thể “thổi bay” toàn bộ khoản tiết kiệm tích lũy nhiều năm.

Không hiểu về thuế cá nhân: Không nắm rõ cách tính và tối ưu hóa thuế thu nhập cá nhân khiến bạn phải đóng nhiều hơn mức cần thiết. Việc tận dụng các khoản giảm trừ gia cảnh, chi phí hợp lệ hoặc đầu tư hợp pháp có thể giúp bạn giảm bớt gánh nặng thuế.

Không đa dạng hóa nguồn thu nhập: Chỉ phụ thuộc vào một nguồn thu nhập chính khiến bạn dễ bị tổn thương khi công việc bị gián đoạn. Việc tìm kiếm thêm các nguồn thu phụ, như kinh doanh online, đầu tư hoặc làm freelance, sẽ giúp bạn chủ động và an toàn hơn về tài chính.

Trì hoãn lập kế hoạch nghỉ hưu: Nhiều người nghĩ còn trẻ thì chưa cần lo nghỉ hưu, nhưng càng bắt đầu muộn, bạn càng phải tiết kiệm nhiều hơn trong thời gian ngắn. Lập kế hoạch sớm giúp bạn tích lũy dần, tận dụng sức mạnh lãi kép và đảm bảo một cuộc sống an nhàn khi về già.

9 Sai lầm phổ biến trong quản lý tài chính cá nhân bạn cần tránh

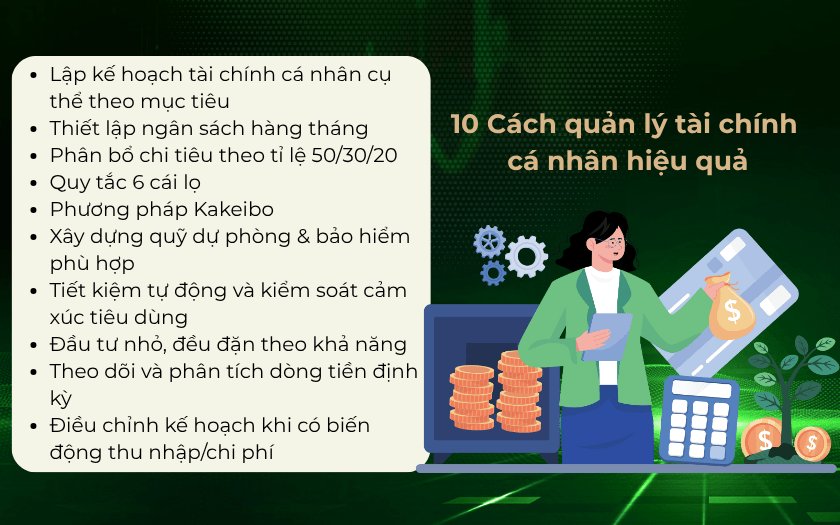

10 Cách quản lý tài chính cá nhân hiệu quả

Lập kế hoạch tài chính cá nhân cụ thể theo mục tiêu

Bước đầu tiên để quản lý tài chính hiệu quả là xác định rõ bạn muốn đạt được điều gì và trong khoảng thời gian nào. Hãy áp dụng nguyên tắc SMART để đặt mục tiêu:

- Specific (Cụ thể)

- Measurable (Đo lường được)

- Achievable (Khả thi)

- Relevant (Liên quan)

- Time-bound (Có thời hạn)

Ví dụ: Thay vì nói “Tôi muốn tiết kiệm nhiều hơn”, hãy đặt mục tiêu “Tôi sẽ tiết kiệm 50 triệu đồng trong 12 tháng tới để làm quỹ du lịch”. Mục tiêu rõ ràng sẽ giúp bạn có động lực và kế hoạch hành động cụ thể để đạt được.

Thiết lập ngân sách hàng tháng

Ngân sách hàng tháng là công cụ giúp bạn kiểm soát dòng tiền ra vào, đảm bảo thu nhập được phân bổ hợp lý cho các khoản cần thiết, tiết kiệm và đầu tư.

Bạn có thể áp dụng phương pháp phong bì (chia tiền thành các phong bì cho từng hạng mục chi tiêu) hoặc sử dụng ứng dụng quản lý chi tiêu để tiện theo dõi. Các ứng dụng không chỉ giúp ghi chép chi tiêu hằng ngày mà còn tạo báo cáo, thống kê trực quan.

>>> Xem thêm: Top 10 app quản lý chi tiêu miễn phí, tốt nhất 2025 (Cập nhật mới)

Phân bổ chi tiêu theo tỉ lệ 50/30/20

Quy tắc 50/30/20 là giải pháp đơn giản, trực quan để quản lý chi tiêu hiệu quả. Thu nhập của bạn sẽ được chia thành 3 nhóm chính:

- 50% cho chi phí cố định: Phục vụ nhu cầu cơ bản như tiền nhà, tiền ăn, học phí, thuốc men.

- 30% cho chi phí linh hoạt: Dành cho giải trí, du lịch hoặc mua sắm cá nhân.

- 20% cho tiết kiệm và đầu tư: Một phần để tiết kiệm, phần còn lại để đầu tư tạo thu nhập thụ động.

Phương pháp 50/20/30

Quy tắc 6 cái lọ

Nguyên tắc 6 cái lọ sẽ giúp các bạn quản lý chi tiêu một cách chi tiết nhất. Phương pháp quản lý về tổng thu nhập của mỗi người, sẽ được chia thành 6 cái lọ cùng với những mức chia tỷ lệ phù hợp và được sử dụng với các mục đích khác nhau.

Nếu như quy ước tổng thu nhập của bạn là 100% thì 6 chiếc lọ sẽ được chia nhỏ thành những tỷ lệ như sau:

- Lọ 1 (55%): Chi tiêu cần thiết như tiền nhà, ăn uống, đi lại.

- Lọ 2 (10%): Tiết kiệm dài hạn cho các mục tiêu như mua nhà, mua xe.

- Lọ 3 (10%): Đầu tư để đạt tự do tài chính, tạo thu nhập thụ động.

- Lọ 4 (10%): Hưởng thụ như du lịch, sở thích cá nhân, mua sắm tự do.

- Lọ 5 (10%): Giáo dục để nâng cao kỹ năng bản thân hoặc đầu tư cho con cái.

- Lọ 6 (5%): Cho đi, hỗ trợ người thân, bạn bè hoặc các hoạt động từ thiện.

Quy tắc quản lý theo 6 chiếc lọ

Phương pháp Kakeibo

Phương pháp quản lý chi tiêu theo phong cách người Nhật với sổ Kakeibo được đánh giá cao trong việc giúp người dùng giám sát chi tiêu hiệu quả. Sổ tay Kakeibo là công cụ để ghi chép chi tiêu, lên kế hoạch tài chính vào đầu tháng và xác định số tiền muốn tiết kiệm.

Sổ ghi chép này giúp bạn hình thành thói quen tổng hợp chi tiêu, điều chỉnh thói quen sử dụng tiền của bản thân. Đồng thời, Kakeibo giúp bạn ghi nhớ các mục tiêu tài chính và đảm bảo thực hiện đầy đủ cam kết ban đầu.

>>> Xem thêm: Phương pháp Kakeibo và cách tiết kiệm hiệu quả của người Nhật Bản

Quản lý tài chính cá nhân theo Kakeibo

Xây dựng quỹ dự phòng & bảo hiểm phù hợp

Quỹ dự phòng là "tấm đệm" giúp bạn tránh khủng hoảng tài chính khi gặp biến cố. Hãy dành từ 3-6 tháng chi phí sinh hoạt để tạo quỹ này và giữ ở nơi dễ rút như tài khoản tiết kiệm linh hoạt.

Bên cạnh đó, việc mua bảo hiểm sức khỏe hoặc bảo hiểm nhân thọ từ các công ty uy tín sẽ giúp bảo vệ tài chính gia đình trước rủi ro bệnh tật, tai nạn hoặc mất thu nhập.

Tiết kiệm tự động và kiểm soát cảm xúc tiêu dùng

Bạn nên thiết lập chuyển khoản tự động từ tài khoản nhận lương sang tài khoản tiết kiệm ngay khi vừa nhận thu nhập. Điều này giúp bạn "trả cho mình trước" và tránh tiêu hết số tiền có sẵn.

Đồng thời, hãy rèn luyện kỹ năng kiểm soát cảm xúc khi mua sắm, đặc biệt trong các dịp khuyến mãi, để không rơi vào bẫy chi tiêu bốc đồng.

Đầu tư nhỏ, đều đặn theo khả năng

Bạn không cần số vốn lớn mới có thể đầu tư. Hãy bắt đầu bằng những khoản nhỏ, đều đặn mỗi tháng vào các kênh phù hợp như quỹ mở, trái phiếu doanh nghiệp hoặc cổ phiếu bluechip. Phương pháp DCA là đầu tư một số tiền cố định theo định kỳ sẽ giúp giảm rủi ro và tận dụng sức mạnh của lãi kép.

Theo dõi và phân tích dòng tiền định kỳ

Việc kiểm tra thu chi hàng tuần hoặc hàng tháng giúp bạn nắm rõ tiền của mình đang đi đâu. Sử dụng bảng tính hoặc ứng dụng quản lý chi tiêu để phân loại khoản thu, khoản chi, từ đó nhận diện những chi phí chưa cần thiết và tối ưu ngân sách.

Điều chỉnh kế hoạch khi có biến động thu nhập/chi phí

Tài chính cá nhân không phải lúc nào cũng ổn định. Khi thu nhập thay đổi (mất việc, tăng lương) hoặc chi phí tăng (lạm phát, giá xăng, tiền thuê nhà), bạn cần cập nhật lại kế hoạch chi tiêu, tiết kiệm và đầu tư. Việc điều chỉnh kịp thời giúp bạn duy trì sự cân bằng và tránh áp lực tài chính kéo dài.

10 Cách quản lý tài chính cá nhân hiệu quả phù hợp cho từng đối tượng

Học tài chính cá nhân theo từng giai đoạn cuộc đời

Giai đoạn sinh viên / mới đi làm

Giai đoạn sinh viên / mới đi làm là thời điểm hình thành nền tảng cho thói quen tài chính lành mạnh. Bạn nên bắt đầu bằng việc tiết kiệm nhỏ nhưng đều đặn, tránh nợ tiêu dùng (như mua trả góp hay dùng thẻ tín dụng vượt khả năng trả nợ) và tập thói quen lập ngân sách chi tiêu hằng tháng giúp bạn hiểu rõ dòng tiền cá nhân ngay từ sớm.

>>> Xem thêm: Cách tiết kiệm tiền lương 5 triệu hiệu quả nhất 2025 bạn nên biết

Gia đình trẻ có con nhỏ

Giai đoạn này chi phí nuôi con chiếm phần lớn ngân sách, từ tiền sữa, đồ dùng, học phí đến y tế. Hãy quản lý chi tiêu chặt chẽ, ưu tiên xây dựng quỹ dự phòng ít nhất 6 tháng chi phí và bắt đầu đầu tư dài hạn cho giáo dục con cái thông qua bảo hiểm giáo dục, quỹ mở hoặc chứng chỉ tiền gửi dài hạn.

Chuẩn bị tài chính cho 40-50 tuổi

40-50 tuổi là thời điểm bạn nên lập kế hoạch cho các mục tiêu lớn như mua nhà, chi phí giáo dục đại học cho con hoặc các khoản đầu tư quy mô lớn như bất động sản hay quỹ hưu trí. Bạn cần cân nhắc kỹ khả năng tài chính, đồng thời đa dạng hóa danh mục đầu tư để tối ưu lợi nhuận và giảm rủi ro.

Giai đoạn sắp nghỉ hưu

Khi đã gần đến tuổi nghỉ hưu, ưu tiên hàng đầu là bảo toàn vốn và giảm thiểu rủi ro tài chính. Hãy tập trung vào quỹ hưu trí, đảm bảo đủ cho chi phí sinh hoạt dài hạn; xem xét mua bảo hiểm sức khỏe phù hợp; và hạn chế tham gia vào các khoản đầu tư rủi ro cao. Mục tiêu là đảm bảo nguồn thu ổn định và an toàn khi không còn làm việc toàn thời gian.

4 giai đoạn cuộc đời cần lên kế hoạch tài chính

Câu hỏi thường gặp về tài chính cá nhân

Kiến thức tài chính cá nhân là gì?

Kiến thức tài chính cá nhân là tập hợp các kỹ năng và hiểu biết giúp bạn quản lý tiền bạc hiệu quả, bao gồm lập ngân sách, tiết kiệm, đầu tư, quản lý nợ, bảo hiểm và thuế. Đây là nền tảng để bạn đưa ra quyết định tài chính thông minh trong mọi giai đoạn cuộc đời.

Quản lý tài chính cá nhân và lập kế hoạch khác nhau thế nào?

Quản lý tài chính cá nhân: Là quá trình theo dõi, kiểm soát và điều chỉnh thu chi hằng ngày, hằng tháng.

- Lập kế hoạch tài chính cá nhân: Là việc xác định mục tiêu tài chính dài hạn và chiến lược cụ thể để đạt được, bao gồm phân bổ tài sản, đầu tư, tiết kiệm và bảo hiểm.

Nên bắt đầu lập kế hoạch tài chính cá nhân từ đâu?

Bạn nên bắt đầu bằng việc xác định mục tiêu tài chính cụ thể, sau đó lập ngân sách để phân bổ thu nhập hợp lý cho chi tiêu, tiết kiệm và đầu tư. Tiếp theo, xây dựng quỹ dự phòng, tìm hiểu các kênh đầu tư phù hợp và thường xuyên theo dõi, điều chỉnh kế hoạch theo tình hình thực tế.

Có nhất thiết phải dùng app quản lý tài chính cá nhân?

Không bắt buộc, nhưng việc sử dụng ứng dụng sẽ giúp bạn ghi chép, phân loại và theo dõi chi tiêu dễ dàng hơn. Nhiều app còn có tính năng thống kê, nhắc nhở và phân tích dòng tiền, giúp bạn quản lý hiệu quả hơn so với việc ghi chép thủ công.

Tài chính cá nhân là nền tảng giúp bạn kiểm soát thu nhập, chi tiêu và xây dựng các kế hoạch dài hạn để đạt được mục tiêu cuộc sống. Khi hiểu rõ và áp dụng các nguyên tắc tài chính hợp lý, bạn sẽ chủ động hơn trong việc quản lý tiền bạc, giảm áp lực tài chính và hướng tới một tương lai vững vàng.

Để tìm hiểu thêm các kiến thức, chiến lược và mẹo quản lý tài chính hiệu quả, bạn có thể xem thêm tại chuyên mục tài chính cá nhân của Tikop nhé!